|

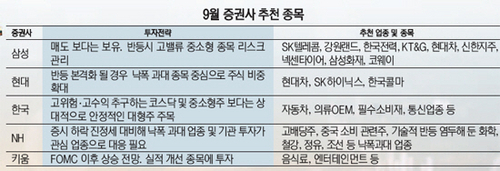

증시의 발목을 잡고 있는 미국 금리인상에 대한 불확실성이 9월 중 어느 정도 해소될 것으로 보이는 가운데 증시 전문가들은 낙폭 과대주 위주로 저가 매수에 나설 것을 권하고 있다. 9월 중순 미국 연방공개시장위원회(FOMC) 회의에서 연방준비제도(Fed·연준)가 금리 인상을 단행하더라도 초기 신흥국 중심으로 충격이 있겠지만 미국 금리 인상 이슈 자체가 오랜 기간 예고된 사안이라 충격의 여파는 오래 가지 않을 것이라는 게 전문가들의 대체적인 의견이다. 또 금리인상 시기를 미국이 연기할 경우 금융시장에서 안도 랠리가 나타날 가능성이 높다는 분석이다.

한양증권 리서치센터는 "금리 인상 시기가 연기될 경우에도 연준이 연내 금리 인상에 대한 확고한 입장을 가진 만큼 12월 금리 인상은 거의 확정적"이라며 "금리인상시점에 대한 논란은 수그러드는 한편 유동성 환경 연장 기대에 따른 위험자산 선호도 회복 가능성이 높아질 것"이라고 전망했다.

금리 인상 이슈를 선반영해 오던 달러 강세는 미국이 실제 액션에 나서면 재료 노출과 함께 약화 될 가능성이 높아지면서 달러 가치도 안정화 될 것으로 전문가들은 점치고 있다.

중국 경기 둔화에 대한 우려가 남아 있지만 오랜 기간 증시를 짓누르고 있던 미국 금리 인상이라는 불확실성이 적잖이 해소될 것으로 보이는 9월 장세에 대해 증권사들은 반등에 대비해 실적 개선 종목 중 대형주 중심의 낙폭 과대주와 4·4분기를 앞두고 주가가 상승할 것으로 보이는 배당 관련주 등을 중심으로 매수할 것을 추천했다.

현대증권은 원화 약세의 수혜주인 자동차와 정보기술(IT) 업종을 대안으로 제시했다. 특히 상반기 주가 상승의 주도주였던 성장주와 중소형주 보다 가치주와 대형주 를 중심으로 한 포트폴리오를 제안했다.

현대증권은 아직 글로벌 시장 수요와 중국의 경쟁 상황이 어려움으로 남아 있지만 인기 차종의 물량 조절과 원가 절감, 신형차 비중 증가를 통해 하반기 실적 개선이 기대되는 현대차를 추천했다. 또 글로벌 PC 시장 부진으로 과도하게 주가 조정을 받았지만 환율 급등 수혜를 입을 SK하이닉스, 국내 화장품 브랜드샵과 홈쇼핑 고객 증가로 수주가 늘어날 것으로 보이는 한국콜마 등을 9월 주목해야 할 종목으로 꼽았다.

NH투자증권도 그동안 낙폭이 컸던 화학, 철강, 정유, 조선 등의 기술적 반등을 염두에 둔 트레이딩 대응이 필요하다고 봤다. 또 배당 시즌이 가까워지고 있는 만큼 고배당주도 투자에 적절한 시점이라고 강조했다. 여기에 기관 투자자들이 로스컷(손절매) 이후 단기 과매도 인식이 높아지며 2·4분기 실적 호전주 중심으로 자금유입이 나타나고 있다는 점에서 기관 투자자들이 매수하는 종목에 대해 관심을 높일 것을 주문했다.

한국투자증권은 고위험·고수익을 추구하는 코스닥·중소형주 보다 상대적으로 안정적이면서 가격 메리트가 존재하는 대형주에 주목할 필요가 있다고 강조했다. 특히 대형주 중 원화 약세 수혜를 받을 수 있는 자동차, 의류 주문자상표부착생산(OEM), 경기에 민감하지 않은 필수소비재, 통신업종 등을 추천했다.

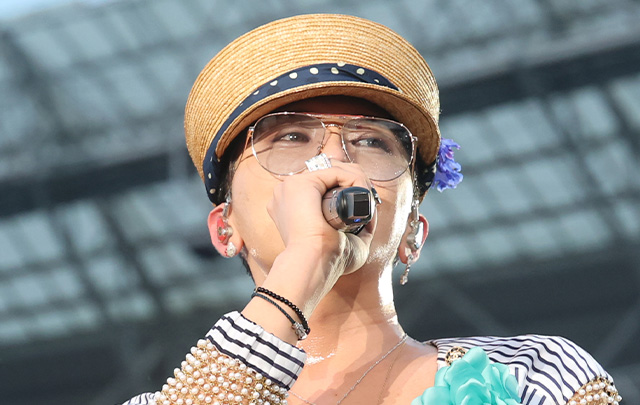

키움증권은 낮은 곡물가와 유가 등 우호적 환경 수혜가 예상되는 음식료 업종 중 롯데푸드를 추천주로 꼽았고 신규 아티스트 데뷔와 엔화 강세에 따른 수익성 개선이 기대되는 엔터테인먼트 업종 중 에스엠을 추천주로 제시했다.

에스엠은 3·4분기 실적 개선이 예상되고 중국법인 설립을 통해 현지 진출이 본격화 될 것으로 보이기 때문이다.

삼성증권은 주가 반등 시 고밸류 중소형 종목 위주로 리스크 관리에 나서야 된다고 강조했다. 신용매물 폭탄 우려가 잠재해 있는 중소형주 보다 고배당 경기방어주(SK텔레콤, 강원랜드, 한국전력, KT&G), 저밸류 대형주(현대차, 신한지주, 넥센타이어), 과점적 시장지위(삼성화재, 네이버, 코웨이, 에스원) 등을 중심으로 포트폴리오 변경을 주문했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >