|

|

올해 글로벌 인수합병(M&A) 시장은 지난해에 비해 크게 위축됐다. 블룸버그에 따르면 올 3ㆍ4분기까지 글로벌 M&A 건수와 금액은 1만7,311건, 1조4,675억달러로 지난해 같은 기간보다 각각 20%, 15% 줄었다. 글로벌 경기침체로 기업들이 M&A에 선뜻 나서지 못한 탓이다. 돈을 써야 하는 M&A보다 불투명한 미래에 생존하기 위해 현금성 자산을 아껴두는 데 더욱 관심을 둔 것이다.

하지만 M&A는 기업의 성장동력을 한번에 확충할 수 있는 가장 효과적인 수단이다. 특히 저성장기일수록 시장에 나오는 매물이 늘어 가격도 낮아지기 때문에 투자 대비 효과도 크다. 저성장 장기화가 우려되는 우리나라 경제의 성장을 위해 '박근혜 정부'가 M&A 시장 활성화에 관심을 가져야 하는 이유다. 경기위축 속에서 구조조정과 성장이라는 두 마리 토끼를 잡기 위해서라도 M&A가 필요하다는 뜻이다.

◇정부 보유지분 매각 인식의 틀을 바꿔야=이명박 정부가 추진했던 정부 보유지분 매각은 줄줄이 실패했다. 가장 대표적인 사례는 우리금융그룹. 현 정부에서 무려 세 차례나 민영화를 시도했지만 번번이 무산됐다. 가장 성공에 근접했던 두번째 매각 시도 당시 '메가뱅크 반대론'이 부상하면서 벽에 부딪혔다. 특히 'MB맨' 강만수 회장이 있는 산은금융그룹이 유력한 후보로 떠오르자 정치권마저 반대론에 가세하며 동력을 잃었다.

M&A 전문가들은 우리금융 사례를 참고해 새 정부는 정부 지분을 매각할 때 두 가지를 고려해야 한다고 지적한다.

첫째, 매각이익 극대화 프레임에서 빠져나와야 한다는 것이다. 우리금융의 경우 모든 계열사를 묶어서 팔아야 매각이익을 극대화할 수 있다는 정부 논리에 갇혀 '메가뱅크론'이 불거졌다. 대우조선해양 역시 '헐값매각 논란'을 의식해 시기를 조율하다 타이밍을 놓쳤다. 물론 국민의 혈세가 투입된 만큼 가장 높은 값을 받는 것이 최선이다. 하지만 이를 위해서는 주식시장, 산업경기 등이 모두 뒷받침돼야 하는데 그런 시기를 잡아낸다는 것 자체가 쉽지 않다. 게다가 앞으로 저성장 기조가 몇 년간 이어질 가능성이 높은 상황에서 최적의 타이밍을 찾다 보면 박근혜 대통령 당선인의 재임기간을 넘길 가능성도 있다.

둘째, 가능하다면 정권 초기에 정부 지분을 매각해야 한다는 것이다. 국민적 지지를 활용해 사회적 합의를 이끌어내고 드라이브를 걸어야 한다는 분석이다. 실제 한국항공우주산업(KAI)의 경우 대한항공과 현대중공업이 인수 의지를 보였지만 정권교체기에 정치적 고려가 반영되면서 무산됐다.

익명을 요구한 한 재계 관계자는 "기업 입장에서는 하루라도 빨리 주인이 생겨야 투자도 하고 성장도 할 수 있다"며 "정부 보유지분을 매각할 때는 최고권력자가 책임자에게 힘을 실어줘야 헐값매각 논란 등에서 벗어나 소신껏 일을 할 수 있을 것"이라고 조언했다.

◇해외시장에서 신성장동력 찾아야=M&A 전문가들은 최근 몇 년간 재정위기를 겪었던 유럽 지역에서 내년부터 M&A 매물이 쏟아질 것으로 분석하고 있다. 재정난을 겪고 있는 PIGS(포르투갈ㆍ이탈리아ㆍ그리스ㆍ스페인) 기업은 인수 가격이 하락해 매물로서의 매력이 상승하고 있다. 전통적으로 매수자 입장이었던 유럽이 매도자가 되고 신흥국이 주요 매수자로 떠오르는, 글로벌 M&A 시장의 지각변동이 일어나고 있는 것이다.

실제 중국과 인도 기업들은 풍부한 자금력과 정부 지원을 바탕으로 유럽 기업 인수에 나서고 있다. 반면 우리나라의 외국 기업 인수는 상대적으로 적다. 지난해 국내 기업의 외국 기업 M&A는 총 82건으로 중국의 40% 정도에 그쳤다.

이에 따라 국내 기업들이 보다 적극적으로 해외 M&A에 나서도록 지원해야 한다는 주장이 설득력을 얻고 있다. 김지연 삼성경제연구소 선임연구원은 "중국 정부는 해외 기업을 인수하는 기업에 자금을 지원하는 등 적극적으로 M&A를 돕고 있다"며 "한국은 다른 국가에 비해 인수 대상이 주로 아시아에 편중돼 있어 다변화할 필요도 있다"고 지적했다.

국민연금ㆍ은행 등 금융회사들도 저성장ㆍ저금리 상황을 돌파하기 위해 해외시장 개척에 나서고 있는 만큼 성공적 투자를 위해 정보 공유, 규제 완화 등이 필요하다. 금융 당국의 한 관계자는 "금융회사가 해외에 투자하거나 회사를 인수할 경우 현지 정부와의 관계와 정보가 매우 중요하다"며 "금융 당국과 기관들이 현지 정보를 제공하고 금융회사들은 서로의 성공 사례를 공유하는 노력이 필요하다"고 말했다.

◇중소ㆍ중견기업 업그레이드, M&A에 답이 있다=박 당선인은 이번 대선의 대표 공약으로 '중산층 70%'를 내세웠다. 이를 달성하기 위해서는 국내 기업의 90% 이상을 차지하고 있는 중소ㆍ중견기업들이 성장해 양질의 일자리를 창출해야 한다.

경제 전문가들은 이를 위한 해법 중 하나로 중소ㆍ중견기업들의 M&A 활성화를 꼽는다. 소규모 M&A가 활발히 이뤄지도록 유도해 중소ㆍ중견기업의 사업 포트폴리오를 다변화해야 한다는 것이다. 최근 몇 년간 해외 기업들을 공격적으로 인수한 두산그룹의 박용만 회장은 "자체 기술개발과 투자를 통해 선진기업을 따라잡는 것보다 인수하는 것이 훨씬 속도감 있고 효율적인 경영전략"이라고 말하기도 했다.

M&A 전문가들은 구체적인 방법들로 정부 금융기관과 중소기업들이 함께 자금을 조성하는 'M&A 매칭펀드', M&A 정보와 거래를 동시에 할 수 있는 온라인시스템 구축, 세제 등 인센티브 지원 등을 꼽고 있다.

시중은행의 한 기업여신담당 부행장은 "중소ㆍ중견기업들의 M&A를 유도하려면 위험을 줄일 수 있는 정부 차원의 지원책이 나와야 한다"며 "위험하지만 도전해 성취하고 실패해도 다시 일어설 수 있도록 기업가정신을 북돋우는 작업도 함께 병행해야 한다"고 말했다.

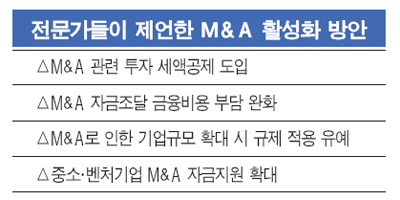

■M&A시장에 돈 돌게 하려면 |