|

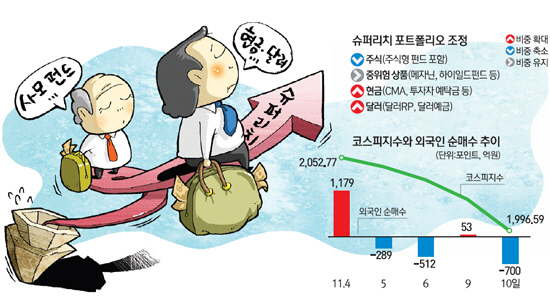

서이사는 이어 "중위험 상품마저 선호도가 떨어져 예전에는 한 번에 100억원 규모로 모집되던 주가연계증권(ELS)도 최근 5억원 모집에 그치고 있다"고 말했다. 내년 국내외 경기상황에 대해서도 많은 투자자가 비관적으로 보고 있다는 것이 서 이사의 설명이다. 일부 PB들은 미국 금리 인상이 단행되고 우리나라와 다른 국가의 시장이 큰 폭의 조정을 받으면 투자에 나서라고 투자자들에게 권유하고 있다. 이지현 신한금융투자 일산PWM센터 PB팀장은 "지금은 현금을 가지고 있다가 금리 인상이 시작되고 시장이 조정을 겪은 뒤 다시 매수하는 방식을 권하고 있다"며 "금융자산의 10% 이상은 현금으로 가져가는 게 좋다"고 전했다.

현금자산의 일부를 달러에 투자하는 투자자들 역시 갈수록 늘어나고 있다. 신한·한투·대신·대우 등 4개 증권사에 따르면 달러 환매조건부채권(RP) 잔액은 1월 4억2,940만달러에서 10월 말 기준 5억5,206만달러로 28% 늘어났다. 달러RP는 일정 기간이 지난 후 소정의 이자를 더해 다시 매입하는 조건으로 파는 달러화 표시 외화채권이다.

남경욱 삼성증권 강남파이낸스센터 PB팀장은 "12월 미국의 금리 인상 가능성이 더욱 높아진 상황에서 달러 자산 투자 매력이 더욱 커지며 자산가들이 달러예금과 달러RP 등의 비중을 높이고 있다"고 설명했다.

주식형펀드 등 위험자산에서 뺀 자금을 비교적 안정성이 높은 상품인 메자닌사모펀드·분리과세하이일드펀드 등에 투자하는 모습도 눈에 띈다.

메자닌펀드는 주식과 채권의 특성을 모두 가진 하이브리드 형태로 채권과 주식의 중간위험 단계에 있는 전환사채(CB), 신주인수권부사채(BW), 교환사채(EB) 등에 투자한다. 시장이 불확실하거나 조정을 받을 때는 채권으로 유지하다 상승 국면에서 주식으로 전환하거나 신주를 받아 초과수익을 낼 수 있다.

펀드평가사 에프앤가이드에 따르면 KB메자닌사모증권투자신탁2(주식혼합)의 경우 10일 기준 연초 이후 설정액이 561.85%나 증가했다.

유리유럽플러스전환사채사모증권투자신탁1[채권혼합-재간접형]ClassC-F도 200% 늘었다.공모주 투자를 위한 분리과세 하이일드펀드에도 돈이 몰리고 있다.

이 상품은 총자산의 60%를 신용등급 BBB+ 회사채에 투자하고 나머지 40%는 국내 주식에 투자하는 고위험 상품이지만 공모주 청약시 총 배정물량의 10%가 하이일드펀드에 우선 배정되면서 관심이 커지고 있다. 9일 기준 분리과세 하이일드펀드 설정액은 2조7,468억원으로 1년 전보다 1조3,039억원가량 늘었다. 특히 사모형 설정액은 2조126억원으로 8,911억원 증가했다. 최근 은행들이 발행을 늘리고 있는 코코본드도 고액자산가들 사이에서 투자 대안으로 각광 받고 있다. 이 같은 상품들은 대개 연간 수익률이 4~7% 안팎이다.

하지만 중위험·중수익 상품에 대한 자산가들의 수요는 한정돼 있다. 미국의 금리 인상, 중국 성장둔화 등 글로벌 경제의 불확실성이 갈수록 커지는 상황에서 거액자산가들이 가장 중요하게 여기는 것은 손해 보지 않고 자산을 유지하는 방법을 찾는 것이라는 게 일선 PB들의 설명이다. 한 증권사 PB는 "안정성이 높은 상품을 소개하더라도 고객들이 선뜻 투자에 나서지 않는다"며 "유동성을 확보해야 나중에 찾아올 투자 기회를 살릴 수 있다는 게 그들의 생각인 것 같다"고 설명했다.

/박민주기자 parkmj@sed.co.kr

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >