세계 최고 파운드리(반도체 위탁 생산) 업체인 TSMC의 지난해 4분기 실적을 보면 놀라운 점이 하나 있다. 바로 최첨단 칩이라는 5나노(㎚·10억분의 1m) 비중이 무려 20%(매출 기준)에 달한다는 점이다. 1등은 7나노 칩으로 29%였다. 5나노와 7나노 칩을 합치면 무려 49%다. 최첨단 칩 비중이 절반이라는 얘기다.

이익 기준으로 따지면 첨단 칩인 5나노 칩 비중은 지난 2020년 4분기에 25%로 더 올라간다. TSMC가 100원을 벌었다면 이 중 25원은 5나노 칩을 팔아서 벌었다는 뜻이다.

TSMC의 5나노 공정이 얼마나 놀라운 속도로 성장하고 있는지는 2019년 실적과 비교하면 더 확연해진다. 2019년 TSMC의 공정별 매출 비중을 보면 7나노 27%, 16나노 20%, 28나노 16% 순이다. 그러던 것이 2020년에는 7나노 33%, 16나노 17%, 5나노 8% 순으로 바뀐다. 5나노의 경우 2019년 0%에서 2020년 8%로 급성장했다. 특히 2020년은 연간이 8%인데 4분기가 20%일 만큼 5나노 칩 수요가 갈수록 폭발하고 있음을 알 수 있다. TSMC는 올해 5나노 칩 비중을 연간 기준으로도 20%를 찍겠다는 목표를 제시하기도 했다.

TSMC의 공정별 칩 비중을 언급한 것은 파운드리 주력 공정의 흐름을 짚어보기 위해서다. 그간 주력 공정은 ‘16나노→14나노→12나노’로 진화해오다 이제는 7나노에서 5나노로 바통이 넘어가는 상황이다. TSMC는 올해 투자 규모로 280억 달러(약 30조 원)를 책정했다. TSMC를 추격하는 삼성전자 역시 올해 미국에서만 170억 달러(약 19조 원) 투자 얘기가 흘러나오고 있다. 두 기업 모두 이런 어마어마한 자금 상당수를 4나노·3나노 등 차세대 공정 투자에 투입하게 된다.

특히 3나노는 파운드리 공정에서 7나노·5나노에 이은 차세대 주력 공정으로 꼽힌다. 왜냐하면 3나노 공정부터 트랜지스터의 구조가 바뀌기 때문이다. 사실 미세 공정의 성패는 트랜지스터 소형화에 달렸다. 전류를 흐르게 하거나 막아 칩이 데이터를 처리하는 방식을 제어하는 트랜지스터의 구조는 반도체의 성능과 전력 효율에 절대적인 영향을 미친다.

그런데 주목할 것은 3나노에서 TSMC와 삼성의 전략이 다르다는 점이다. 삼성은 트랜지스터의 게이트와 회로의 접촉면을 늘리기 위해 GAA(Gate-All-Around)를 적용하고, TSMC는 기존대로 핀펫(FinFET) 공정을 쓰고 2나노부터 GAA 공정을 활용한다. TSMC로서는 트랜지스터 구조를 완전히 바꾸면 팹리스(반도체 설계)가 새로운 설계를 해야 하는 부담이 있는 만큼 팹리스의 부담을 줄여주는 차원에서 3나노까지 핀펫을 재활용하는 것으로 보인다. 마치 7나노 공정을 삼성은 광원으로 극자외선(EUV)을 통해서 구축한 반면 TSMC는 기존대로 불화아르곤(ArF) 광원을 활용한 것과도 일맥상통한 측면이 있다.

파운드리 공정 발전사를 살펴보면 ‘하이케이 메탈 게이트’에서 ‘핀펫’으로 넘어왔고, ‘EUV를 통한 핀펫’이 나왔고, 이제는 ‘트랜지스터 구조가 바뀐 GAA’로 넘어가는 상황이다. 처음에는 소재의 변형이었고 이후는 광원의 변형이었으며 이제는 트랜지스터 구조의 변형이 작용하고 있다. 요즘 공정 전환의 난도가 크게 올라간 것은 바로 이 때문이다. 하나만 가지고 공정 개선이 이뤄지지 않는다. 소재·장비·구조가 모두 복합적으로 작용하고 있다는 뜻이다. 이는 삼성과 TSMC의 5나노 이하 수주 경쟁이 흥미진진한 이유이기도 하다.

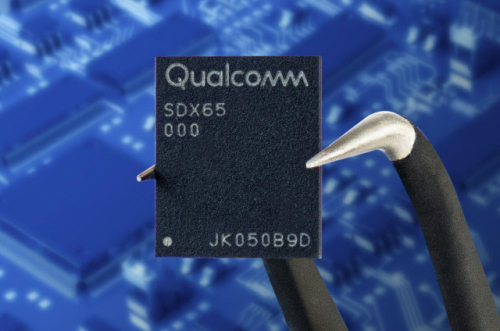

그런데 정작 강조하고 싶은 것은 이런 12나노·7나노·5나노·3나노 등 주력 공정에 끼어 있는 일종의 ‘징검다리 공정’의 전략적 가치다. 최근 미국 정보기술(IT) 전문 매체 아난드테크는 퀄컴의 새로운 5세대(5G) 모뎀칩인 스냅드래곤 X62·X65를 삼성의 4나노 공정이 맡게 된다고 보도했다.

삼성의 4나노 프로세스 로드맵을 보면 이르면 올해 4나노 양산에 들어가는 것으로 돼 있다. 실제 삼성은 4나노 공정 개발과 양산 시기를 앞당기기 위해 애쓰고 있는 상황이다. TSMC는 내년인 오는 2022년에 4나노 양산 체제에 돌입할 계획인데 삼성은 이보다 이른 시점에 4나노 라인을 가동한다는 목표를 제시해왔다. 그런 맥락에서 보면 이번 퀄컴의 새로운 5G 모뎀칩 수주 가능성은 개연성이 있어 보인다.

여기서 주목하고 싶은 것은 주력 공정인 5나노와 3나노 사이에 낀 징검다리 공정으로서 4나노의 가치다. 삼성이 TSMC에 5나노 공정에서 밀리고 있는 것은 사실이다. TSMC는 5나노 공정을 그냥 5나노, 5나노 플러스, N5P 등으로 나누고 있다. 이렇게 세분화할 만큼 고객인 팹리스의 요구가 많고 이에 부응하기 위해 TSMC가 같은 5나노 공정 안에서도 특이점을 갖춘 맞춤형 공정을 선보이고 있다는 의미다. 당연히 생산 캐파에도 여유가 없다.

삼성 입장에서는 4나노 양산을 빨리 앞당길 수 있다면 기회를 잡을 수 있다. TSMC의 5나노를 사용하지 못하는 고객을 상대로 더 선진 공정을 합리적인 가격에 제안할 수 있기 때문이다. 이 경우 팹리스 입장에서는 삼성의 5나노 공정으로 만드는 것보다는 조금 더 비용을 들여야겠지만 5나노보다 더 미세 공정인 4나노를 저렴한 가격에 활용할 수 있다는 점에서 구미가 당길 수 있다.

지난해 삼성 파운드리 입장에서 가장 고무적인 수주는 단연 엔비디아의 암페어 그래픽처리장치(GPU) 수주다. 삼성 파운드리는 그간 모바일 애플리케이션프로세서(AP) 같은 저전력에 초점을 맞춘 칩만을 만들어왔다. 당연히 파운드리도 여기에 맞춰 튜닝돼왔다. 하지만 모바일 AP보다 큰 칩으로 성능에 주안점이 맞춰진 엔비디아의 GPU를 따내면서 이제 삼성도 고성능 칩 포트폴리오를 구축하게 됐다. 사실 이 엔비디아의 GPU도 주력 공정(12나노·7나노) 사이에 낀 삼성의 8나노로 따낸 것이다. 8나노 공정은 광원의 변형이 있기 전 가장 미세 공정이다. 삼성의 경우 7나노부터 EUV 노광 장비를 쓰기 때문에 EUV 장비를 쓰지 않는 공정 중에 최고 미세 공정이 바로 8나노다. 엔비디아가 TSMC의 7나노 대신 삼성의 8나노를 선택한 것이다. TSMC의 7나노 공정은 광원으로 불화아르곤을 쓰기 때문에 회로를 새기는 작업을 반복해야 하는 멀티패터닝 공정이 적용된다. EUV 장비를 쓰지 않기에 8나노보다 선진 공정이라 해도 삼성의 8나노 공정과 큰 차이가 없다. 엔비디아 입장에서는 암페어 GPU까지는 EUV 장비 도입 없이 라인을 구축할 수 있는 공정을 선택했고, 발주 가격도 낮출 수 있고 맞춤형 제작이 가능할 만큼 기술력을 갖춘 삼성을 선택했다고 볼 수 있다. 가성비 측면에서도 삼성의 제시 조건이 좋았을 것이다. 특히 삼성의 파운드리 운영 현황도 엔비디아가 많은 물량을 주문해도 너끈히 소화할 수 있을 정도로 괜찮았을 것이다. 물론 가장 중요한 팩트는 삼성의 8나노 공정만으로도 AMD의 7나노 GPU의 추격을 따돌리기에 충분하다는 판단을 엔비디아가 했다는 점이다.

8나노·4나노에서 보듯 잘 팔리고 분수령이 되는 주력 공정 사이에 낀 징검다리 공정도 충분히 경쟁력이 있다. 특히 ‘칩 르네상스’를 맞아 파운드리가 초호황을 맞고 있다. TSMC의 주력 공정은 더 이상 주문을 받기 힘들 정도다.

외신에서는 이미 애플이 올해 TSMC 5나노 생산 라인의 80%를 확보했다는 소식을 내놓고 있다. 조금 과장됐다 해도 최소 50% 이상은 확보했다고 봐야 할 것이다. 이는 TSMC의 5나노 공정 활용을 원하는 AMD·인텔 등 다른 메이저 업체를 고민하게 만들 것이다. 삼성 4나노 공정의 값어치가 뛸 수 있는 환경이 조성되고 있다는 의미다. 징검다리 공정이 파운드리의 부족, 선두 파운드리 간 치열한 경쟁, 공정 구현의 다른 방법론 사이에서 어떤 활약을 할지 주목할 필요가 있다.

/이상훈 기자 shlee@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >