삼성전자와 SK하이닉스 등 국내 반도체 업체들이 주력 사업인 메모리반도체 가격 하락과 미국의 중국 반도체 수출 제재 등의 여파로 위기에 봉착했다. 글로벌 경기 침체로 최근 이들 기업의 실적이 꺾이고 있는 상황에서 수요(Consumption) 둔화, 중국(China) 리스크, 글로벌 경쟁(Competition) 심화, 국회(Congress) 법안 통과 지연 등과 같은 대내외 악재가 한꺼번에 겹치면서 글로벌 반도체 산업을 주도해왔던 K반도체의 아성이 흔들릴 수 있다는 우려가 나온다.

반도체 전문가들은 “내년에도 D램 시장 위축이 불가피한데 이 경우 한국 기업들이 그로기 상태에 내몰릴 수도 있다”며 “경쟁국과의 국가 대항전에서 낙오될 수도 있다”고 지적했다.

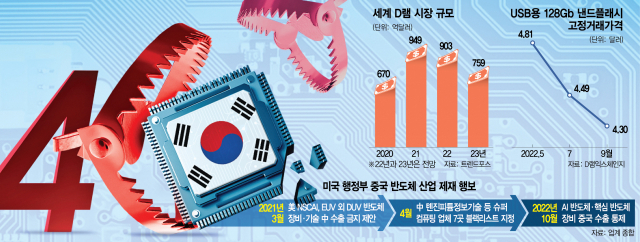

◇수요 둔화=올 하반기부터 삼성전자와 SK하이닉스의 주력 사업인 메모리반도체 가격이 내려가고 있다. 10일 시장조사 업체 트렌드포스에 따르면 메모리카드·USB에 쓰이는 범용 낸드플래시 고정 거래 가격은 9월 4.30달러로 전달(4.42달러)보다 2.55% 내렸다. 6월부터 4개월 연속 가격이 떨어진 것이다.

D램 가격도 하향세가 이어지고 있다. PC용 범용 DDR4 D램의 경우 5월 칩당 3.35달러였던 가격이 9월 말 2.85달러로 곤두박질 쳤다. 트렌드포스는 내년 D램 시장 규모가 올해 전망치인 903억 달러(약 129조 원)보다 16%나 줄어든 759억 달러에 그칠 것으로 내다봤다.

메모리 시장이 꺾이는 가장 큰 이유로 정보기술(IT) 기기 수요 급감이 꼽힌다. 올 2월 발발한 우크라이나 전쟁의 장기화로 물가가 치솟으면서 소비자들이 새로운 전자 기기의 구매를 꺼리고 있다. 이런 분위기는 당장 삼성전자와 SK하이닉스의 3분기 실적에 악영향을 미치고 있다. 증권 업계에서는 이날 기준 SK하이닉스의 3분기 영업이익이 2조 2842억 원으로 전년 동기 대비 45% 이상 뒷걸음질 칠 것으로 예상했다.

업계는 메모리 하향 사이클을 틈타 대만의 파운드리(반도체 위탁 생산) 기업 TSMC가 올 3분기 삼성전자를 제치고 창업 35년 만에 세계 반도체 업계 매출 1위를 달성할 것으로 보고 있다. 업계 관계자는 “올해뿐만 아니라 내년까지 메모리 하향세가 이어질 것”이라며 “메모리 업체들이 투자액 조율을 하는 사이 파운드리 회사들의 약진이 이뤄질 것”이라고 전망했다.

◇차이나 리스크=이달 7일 미국 산업안보국(BIS)은 반도체와 반도체 생산 장비에 대한 강도 높은 대(對)중국 제재를 21일부터 발효하기로 했다. 반도체 칩의 경우 1초에 300조 번 연산 처리하는 300테라플롭스(TFlops) 인공지능 칩 등이 해당된다. 반도체 장비도 수출을 제한한다. △핀펫 구조나 16·14㎚(나노미터·10억 분의 1m) 이하 공정으로 만드는 로직 칩 △18나노 이하 D램 △128단 낸드플래시 제조 장비는 미국 정부의 허가 없이 중국으로 들일 수 없다. 업계에서는 미국의 반도체 장비 제재가 삼성전자·SK하이닉스 공장 운영에도 적지 않은 영향을 줄 수 있다는 우려가 나오고 있다. 삼성전자·SK하이닉스는 중국 시안과 우시에 각각 낸드플래시·D램 반도체 공장을 운영하고 있다. 이 공장은 각사 낸드·D램 생산량의 40% 이상을 차지할 만큼 상당히 중요한 역할을 하고 있다. 이 공장의 전 공정 장비 대부분이 어플라이드머티어리얼즈·램리서치·KLA 등 미국 업체들의 장비로 구성돼 있어 제재의 영향권에 들 수밖에 없는 상황이다.

다행히 현재까지는 국내 산업계에 미칠 영향이 제한적이라는 분석이 제기된다. 산업통상자원부 관계자는 “중국에서 가동 중인 삼성의 시안 공장, SK하이닉스의 우시 공장 등은 중국 기업과 달리 사안별 검토 대상으로 분류돼 장비 공급에 큰 지장이 없을 것으로 전망된다”고 말했다. 다만 업계 일각에서는 미국의 대중 제재 강도가 더욱 높아지고 있고 기술 패권 경쟁이 치열해지고 있다는 점에서 긴장의 끈을 놓을 수 없다는 지적이 나온다.

◇글로벌 경쟁 심화=미국은 반도체 장비 수출 규제로 중국을 누르는 사이 대규모 투자 계획을 속속 내놓으며 반도체 리더십 탈환을 꿈꾸고 있다. 미국 메모리반도체 회사 마이크론테크놀로지는 최근 미국 뉴욕주 북부에 1000억 달러(약 143조 원)를 투입해 새로운 공장을 짓는다. 미국 정부의 반도체산업육성법을 적용받아 520억 달러(약 74조 2000억 원)의 보조금, 25%의 세액공제 혜택을 받을 것으로 보인다. 미국의 대표적인 IT 기업 IBM도 6일(현지 시간) 뉴욕주에 200억 달러(약 28조 원)를 들여 반도체 인프라를 확장하겠다고 발표했다.

중국은 미국의 제재에도 ‘반도체 굴기’ 의지를 굽히지 않고 있다. 중국의 낸드플래시 회사 양쯔메모리(YMTC)는 내년에 올해 2배 규모인 70억 달러를 들여 신규 설비 구축에 나설 것으로 보인다. 일본 역시 TSMC·마이크론 등 유력 반도체 회사들의 반도체 공장을 유치하며 한국 반도체 업체의 아성을 위협하고 있다. 일본 정부는 6월 TSMC의 구마모토 반도체 공장 계획을 승인하면서 최대 4760억 엔(약 4조 6600억 원)을 지원하는 파격적인 정책을 내놓기도 했다. 연원호 대외경제정책연구원 팀장은 “주요 국가들이 정부 주도로 자국의 첨단 기술 역량 강화에 나서고 있다”며 “장기적으로 첨단 기술 무한 경쟁 시대가 펼쳐질 것”이라고 밝혔다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >