중국 증시가 코로나19 방역 완화에 반등할 것이라는 기대감이 커지면서 한 달 새 중국에 투자하는 국내 상장지수펀드(ETF)에는 2000억 원이 넘는 자금이 유입됐다. 다만 일부 ETF의 경우 시장가격이 기준가격(순자산가치)을 크게 밑돌고 있어 투자시 유의해야 한다는 조언이 나온다.

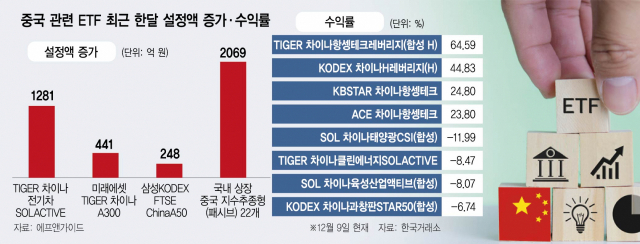

11일 금융정보업체 에프앤가이드에 따르면 국내에 상장된 중국 지수추종형(패시브) ETF 22개의 설정액은 4조5288억 원을 기록했다. 한 달 전과 비교하면 2069억 원이 늘어났다. 특히 중국 전기차 관련 기업에 투자하는 미래에셋자산운용의 'TIGER 차이나전기차SOLACTIVE ETF'에는 1281억 원의 자금이 유입됐다. '미래에셋TIGER 차이나A300 ETF'와 '삼성KODEX FTSE ChinaA50 ETF'에도 각각 441억 원, 248억 원의 자금이 새로 들어왔다.

중국 정부의 코로나19 방역 완화가 중국 증시에 호재로 작용할 것이라는 기대감이 커진 영향으로 풀이된다. 홍록기 키움증권 연구원은 "중국의 '제로 코로나' 완화 기대감이 점차 현실화하고 있다"며 "경기 관점에서 제로 코로나 완화는 만성 부진을 이어갔던 수요가 회복되고 공급 측 재고 부담이 완화되면서 생산 활력이 다시 늘어날 수 있는 요인"이라고 분석했다. 중국 상하이종합지수는 연초 이후 10월 말까지 25.53% 빠졌지만, 지난 한 달간 5.2%의 상승률을 보이며 빠르게 회복하고 있다.

다만 리오프닝의 직접적인 수혜가 어려울 것으로 예상되는 ETF는 오히려 하락세를 보이고 있어 선별 전략이 필요하다는 조언도 나온다. 특히 중국 정부가 앞으로 재정 투자를 줄이면서 태양광, 친환경 등 정부 주도 사업들도 주춤할 것이라는 전망이 제기된다. 박수현 KB증권 연구원은 "방역 정책 완화로 소비시장이 개선되면서 중국 정부가 재정 투자를 축소할 수 있다"며 "중국은 2020년 이후 누적된 봉쇄의 여파로 정부 부채가 가파르게 상승했고, 부동산 관련 부채도 정부가 떠안는 구조이기 때문에 재정여력이 충분한 상황은 아니다"고 설명했다. 박 연구원은 이어 "이러한 의구심들이 단기로 중국 재정투자 확대 수혜주였던 데이터센터, 재생에너지, 중후장대 등의 변동성을 높일 수 있다"며 "반면 중국 소비주의 경우 매수세가 지속될 것"이라고 덧붙였다.

실제로 한국거래소에 따르면 지난 한 달 동안 빅테크와 소비주에 투자하는 'TIGER 차이나항셍테크레버리지(합성 H)'와 'KODEX 차이나H레버리지(H)'의 수익률은 각각 64.59%, 44.83%에 달한다. KBSTAR 차이나항셍테크, ACE 차이나항셍테크 등도 20%가 넘게 올랐다. 반면 태양광, 친환경 관련 ETF인 'SOL 차이나태양광CSI(합성)'(-11.99%), 'TIGER 차이나클린에너지SOLACTIVE'(-8.47%)은 아직 고전하고 있다. 'SOL 차이나육성산업액티브(합성) ETF'(-8.07%), 'KODEX 차이나과창판STAR50(합성) ETF'(-6.74%), 'TIGER 차이나전기차SOLACTIVE ETF'(-6.57%) 등도 일제히 마이너스 수익률을 기록 중이다.

중국 정부 주도 업종 관련 ETF 중에서는 실제 자산의 가치(기준가격)와 시장에서 거래되는 가격 간 괴리가 커지는 사례도 속출하고 있어 투자자들의 주의가 요구된다. 한국거래소에 따르면 지난달 1일 이후 중국 ETF의 괴리율 초과 건수는 104건으로 집계됐는데, 모두 중국 정부 주도 업종 관련 ETF다. 대표적으로 SOL 차이나육성산업액티브(합성), KODEX 차이나과창판STAR50(합성), KOSEF 차이나A50커넥트MSCI 등은 시장가격이 기준가격보다 2~5%가량 저렴한 상황이 이어지고 있다. 지난달 18일 SOL 차이나육성산업액티브(합성)은 순자산가치(8063원)보다 낮은 7640원에 마감하며 괴리율이 -5.25%까지 벌어졌다. 통상 ETF 괴리율은 0~2% 내외를 기록한다. ETF가 장중 마이너스 괴리율로 저평가되면 매수할 때는 싸게 살 수 있지만 매도할 때는 괴리율만큼 손해를 볼 수 있어 유의해야 한다. 중국 시장에 직접 투자해 해외와 국내의 장 마감 시간 차이로 인한 가격 변동 위험을 줄이는 것도 하나의 대안이 될 수 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

chae@sedaily.com

chae@sedaily.com