|

지난해 웅진홀딩스의 법정관리 신청 여파로 일반 회사채시장에 여전히 찬바람이 불면서 '대안 회사채'시장이 꿈틀대고 있다. 신용등급이 낮은 기업들은 보유재산을 담보로 자금조달에 나서는가 하면 높은 신용등급에도 회사채시장에서 푸대접을 받는 기업들은 자산유동화증권(ABS)으로 새로운 활로를 모색하고 있다. 단기차입 비중이 높은 증권사들은 올해 개설된 전자단기사채시장에 눈독을 늘이고 있다.

26일 금융투자 업계에 따르면 최근 들어 자산을 담보로 발행되는 담보부사채가 기업들의 새로운 자금조달 창구로 떠오르고 있다. 담보부사채는 일반 무보증회사채와 달리 부동산이나 공장 등 기업이 보유하고 있는 자산을 담보로 제공하고 발행하는 회사채다.

동부그룹 계열사인 동부팜한농은 지난달 울산 소재 공장을 담보로 1,400억원 규모의 담보부사채를 발행한 데 이어 한 달 만에 구미공장과 안성연구소 부지를 담보로 400억원 규모 5년 만기 담보부사채 추가 발행에 나선다. 발행금리는 4.7%로 결정됐다.

동부팜한농이 담보부사채 발행에 나선 것은 자금조달 금리를 조금이라도 낮추기 위해서다. 연초 동부팜한농은 200억원 규모의 2년 만기 무보증회사채(BBB+) 발행에 나섰지만 발행금리가 5.4%로 결정되자 조달 금리를 줄이기 위해 담보부사채 카드를 꺼내 들었다. 실제로 지난달 발행한 담보부사채 금리는 2년물의 경우 4.1%, 3년물 4.4%로 결정돼 무보증 때보다 조달 금리를 1%포인트 넘게 줄일 수 있었다.

이 밖에 또 다른 계열사인 동부메탈(BBB+)도 지난 15일 대전 소재 부동산을 담보로 3년 만기 650억원 규모의 담보부사채를 발행했다. 발행금리는 4.4%로 무보증 때보다 약 1%포인트 절약할 수 있었다. 한신공영(BBB+)도 서울시 강동구 소재 상가건물을 담보로 150억원 규모 1년 만기 사채 발행에 나섰다.

동부그룹의 한 관계자는 "BBB등급의 경우 2~3년 만기 발행금리가 5%가 넘어 기업 입장에서 크게 부담이 된다"며 "담보부사채는 자금조달 금리를 크게 낮출 수 있는 것은 물론 기관들의 인수 참여도 활발해 적극적으로 이용하고 있다"고 말했다.

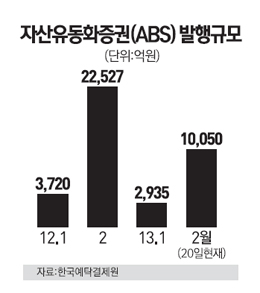

자산유동화증권(ABS)에 대한 관심도 뜨겁다. 한국예탁결제원에 따르면 연초부터 이달 20일까지 발행된 ABS 발행 건수(예탁원에 등록된 것만 집계)는 총 48건에 달했다. ABS는 보통 기업이 유동화 전문 특수목적법인(SPC)을 설립한 뒤 부동산∙매출채권 등을 기초자산으로 발행하는 채권이다. 그동안에는 매출채권을 쉽게 발생시킬 수 있는 신용카드사나 통신사∙항공사∙호텔 등이 주로 발행했지만 최근에는 일반 회사채시장에서 고전하고 있는 건설∙해운 업종도 ABS 발행을 적극적으로 검토하고 있다. 최근 한진해운이 운임채권을 기초자산으로 자산유동화대출(ABL)을 통해 자금을 조달하기도 했으며 한국가스공사도 미수금을 기초자산으로 ABS 발행을 모색하기도 했다.

정연홍 NH농협증권 연구원은 "국제회계기준(IFRS) 도입 이후 ABS 발행분이 계속 부채로 잡힌다는 단점이 있지만 ABS는 일반 무보증회사채보다 신용등급이 높기 때문에 조달 금리를 낮출 수 있고 조달 창구도 다변화할 수 있다"며 "회사채시장에서 고전하는 A등급 업체들이 발행을 고려해볼 만하다"고 말했다.

주로 기업어음(CP)시장을 통해 단기자금 조달에 나섰던 증권사들도 지난해 1월 문을 연 전자단기사채시장을 이용하기 위해 단기차입 한도를 속속 늘리고 있다. 전자단기사채는 기존 CP처럼 종이 실물로 유통되는 것이 아니라 한국예탁결제원을 통해 전자등록 방식으로 발행∙유통∙상환되는 사채다. 금융감독원에 따르면 지난달 15일 미래에셋증권이 전자단기사채 발행을 목적으로 단기차입금 한도를 1조원 늘린 데 이어 우리투자증권∙부국증권∙현대증권∙우리투자증권∙한화투자증권∙삼성증권∙동양증권∙메리츠종금증권 등이 전자단기사채 발행한도를 설정했다.

이경록 NH농협증권 연구원은 "단기차입 비중이 타 업종보다 상대적으로 높은 증권사들이 CP 규제와 전자단기사채 유인책이 본격화되는 오는 5월부터 전자단기사채 발행에 적극적으로 나설 것"이라며 "전자단기사채시장이 증권사에 새로운 단기자금 창구가 될 것"이라고 내다봤다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >