한화생명(088350)이 3년 연속 신종자본증권을 발행해 자본 확충하는 방안을 검토하고 있다. 전방위적인 저금리 상황 등 보험업계에 비우호적인 환경이 계속되면서 당초 계획에 없던 신종자본증권 발행을 추진하고 있다.

6일 투자은행(IB) 업계에 따르면 한화생명은 3,000억원 안팎의 신종자본증권 발행을 위해 증권사에 제안요청서(RFP)를 보내고 주관사 선정 실무를 진행하고 있다. 상황에 따라 발행 규모는 더 커질 수 있다. 한화생명은 최근까지도 “신규 자본 확충 계획은 없다”고 밝혔다.

한화생명은 지난 2017년 5,000억원 규모의 신종자본증권 발행으로 자본을 늘렸다. 지난해에는 10억달러(약 1조1,160억원) 규모의 외화 신종자본증권을 찍고 대규모 자금을 확보했다.

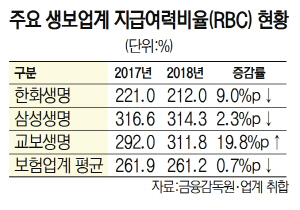

신종자본증권 신규 발행은 자본 확충을 위해서다. 한화생명의 지난해 지급여력(RBC) 비율은 212%였다. 오는 2022년 IFRS17 기준에 따르면 보험사들은 200% RBC를 늘려야 한다. 현재 한화생명의 RBC 비율은 비교적 안정적이지만 전년 동기 대비 9% 줄어들며 자본을 꾸준히 늘려야 하는 상황이다. 특히 비슷한 규모의 생명보험사인 삼성생명(032830)·교보생명의 RBC 비율이 300% 이상이라는 점을 보면 추가 자본 확보가 절실하다. 2022년에 IFRS17과 신지급여력비율(K-ICS)이 함께 시행되면서 생보업계의 자본 확충 이슈가 크다.

최근 저금리 상황이 장기간 이어지면서 보험업계 상황이 어려워지고 있는 것도 신종자본증권 발행의 또 다른 이유다. 저금리가 이어지면 보험사의 예상 자산운용이익률이 내려가고 책임준비금을 추가로 쌓아야 한다. 준비금이 투입되지 않으면 RBC 비율은 떨어진다. 실제 2014년 운용자산이익률은 4.98%였으나 지난해에는 3.7%까지 감소했다. 특히 지난해 신종자본증권 추가 발행으로 연간 신종자본증권 배당 지급금액은 732억원에 달한다.

IFRS17 이후 부채로 잡히는 저축성보험 비율이 좀처럼 하락하지 않는 것도 부담이다. IFRS17 기준에 따르면 저축성보험은 부채로 인식되면서 생보업계는 보장성보험에 상대적으로 힘을 쏟고 있다. 한화생명도 저축성보험 비율을 줄이려 하지만 쉽지 않다. 지난해 한화생명 연납화보험료(APE) 비중을 보면 저축성보험과 보장성보험 규모는 각각 3,500억원, 9,740억원을 기록했다. 저축성보험은 전년 동기 대비 11% 늘었지만 보장성보험은 5.3% 줄었다.

/박호현기자 greenlight@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

greenlight@sedaily.com

greenlight@sedaily.com