국내 사모펀드(PEF)인 VIG파트너스가 투자회사인 삼양옵틱스(225190)의 경영권을 LK파트너스에 1,020억원을 받고 매각한다. 지난 2017년 코스닥시장에 상장해 이미 투자원금을 회수했던 점을 감안하면 원금 대비 3.5배 회수라는 ‘잭팟’을 터뜨리게 됐다.

VIG파트너스는 26일 VIG제2호사모투자합자회사를 통해 보유 중인 삼양옵틱스의 경영권 지분(59.5%)을 PEF인 LK파트너스에 매각하는 주식매매 계약을 체결했다고 발표했다. 총 거래대금은 1,020억원이며 거래 종결은 오는 8월 말이 될 것으로 전망된다.

VIG는 2013년 삼양옵틱스 지분 100%를 680억원에 인수했다. 1972년 설립된 삼양옵틱스는 무리한 사업 확장으로 1990년대 말부터 부침을 겪었다. VIG는 인수 이후 기술 진입장벽이 높고 수익을 내는 교환렌즈 사업에만 집중하는 방식으로 사업을 재편했다. 특히 교환렌즈 중에서도 유럽과 일본에 비해 가격 경쟁력을 갖춘 중저가형 수동초점 조절제품 시장이 타깃이었다. DSLR에 주로 사용되는 MF(수동식) 제품에 주력해오다 지난해부터는 미러리스용인 AF(자동식) 제품에까지 사업영역을 넓혔다. 현재 미국을 중심으로 58개국에 수출하고 있다.

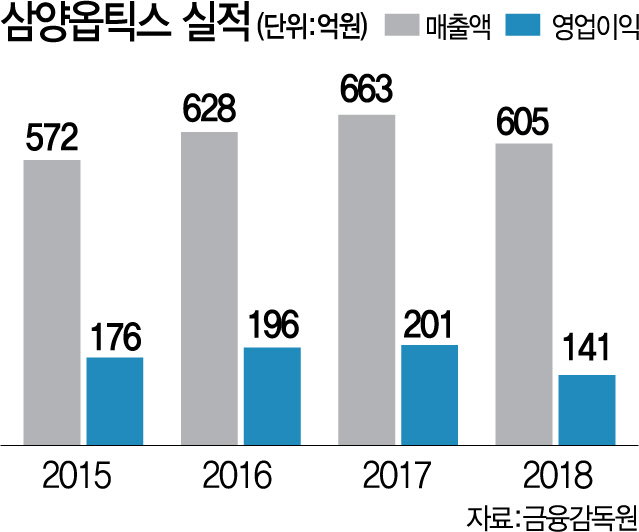

VIG의 전략이 빛을 발하는 데는 채 5년이 걸리지 않았다. VIG는 2017년 코스닥 상장 과정에서 지분 40%를 매각해 668억원을 회수했다. 지분 100% 인수 당시 펀드에서 들인 투자원금(430억원)을 훌쩍 넘는 수준이다. 삼양옵틱스는 상당 당시인 2017년 경영실적이 매출액 663억원, 영업이익은 201억원에 달할 만큼 건실한 기업이 됐다. 특히 삼양옵틱스는 ING생명을 인수했던 MBK파트너스에 이어 국내 PEF 중에서는 두 번째로 상장을 통해 투자금 회수에 성공한 사례다. 배당금과 리파이낸싱(재차입) 등으로 400억원가량의 자금을 회수한 것을 계산하면 이번 매각 이전에 이미 투자수익률배수(MOIC)가 2.5배에 달한다.

이번 경영권 매각에 따라 VIG는 삼양옵틱스 투자로 원금의 3.5배(내부수익률 기준 41.6%)를 벌어들였다. 시가총액 대비 지분율로 따진 몸값 850억원에 20%가량의 경영권 프리미엄을 얹어 매각가격을 1,000억원까지 끌어올렸다. 통상 PEF 투자의 경우 원금 대비 2배를 회수했을 때 성공적이라고 평가한다.

신재하 VIG 대표는 “삼양옵틱스 인수 이후 과감하게 연구개발(R&D)과 제조 시스템에 투자해 전 세계에 단 4개밖에 없는 디지털카메라용 교환렌즈 전문 제조업체로 성장시키는 데 집중했던 결과”라며 “AF 렌즈 라인업 확대를 비롯해 아직 개척할 시장이 남아 있어 추가 성장 여력도 매우 크다”고 이번 매각의 배경을 설명했다.

삼양옵틱스의 새 주인이 된 LK파트너스는 LG그룹의 방계인 구본욱 대표가 이끄는 PEF다. 4년 동안 요진건설·현대시멘트 등 5개의 프로젝트 펀드를 결성했으며 현재 약 4,000억원의 자산을 운용하고 있다.

/김상훈기자 ksh25th@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >