국내 주요 그룹 지주사 몸값이 재평가 받을 것이라는 전망이 나온다. 재계의 맏형 삼성이 쏘아 올린 메가톤급 주주환원 정책이 배경이다. 지주사들의 주가는 목표가보다 많게는 75%나 낮은 상황이다. 삼성이 잡은 방향성에 국내 주요 그룹들이 응해 강력한 주주환원 정책을 내놓을지 주목된다.

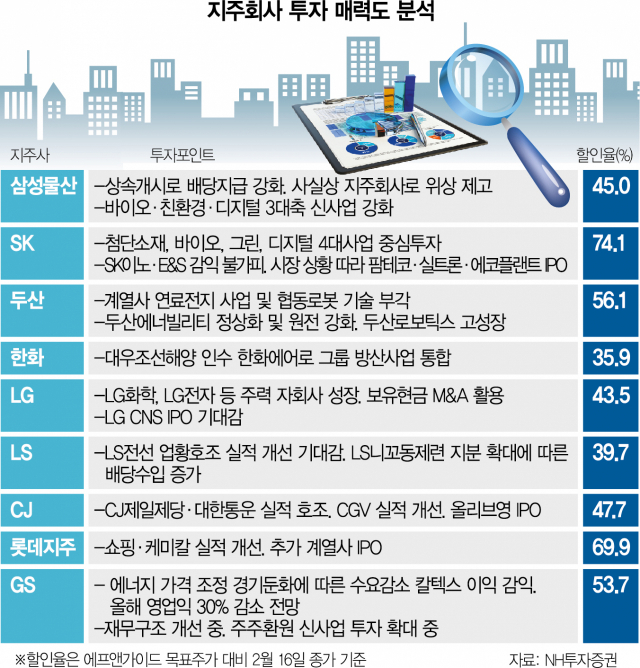

서울경제가 16일 국내 주요 그룹 지주사 9곳(삼성물산(028260)·SK(034730)·LG·롯데지주·한화(000880)·두산(000150)·CJ·LS(006260)·GS)의 주가(16일 종가 기준)와 증권사들의 목표주가를 비교한 결과 평균 51.7% 낮은 것으로 나타났다. 기업별로는 SK의 목표가는 32만 7083원인 데 비해 주가는 18만 7800원으로 74.1% 낮아 격차가 가장 컸다. 이어 롯데지주(69.9%), 두산(56.1%), GS(53.7%) 순으로 목표가와 현 주가 간 격차가 컸다.

재계 10위권 기업 중 그나마 한화가 목표주가와 현 주가 차이가 35.9%로 근접한 편이었다. NH투자증권에 따르면 국내 주요 지주사의 평균순자산가치(NAV) 대비 주가 할인율은 60%대로 ‘절대적 저평가 구간’으로 평가 받는다. 특히 지난해부터 물적분할 자회사 상장에 따른 주주가치 훼손이 시장의 이슈로 부각되면서 지주사 몸값은 더 빠졌다.

증권 전문가들은 올해가 지주사 주가가 재평가되는 원년이 될 것으로 기대한다. 변화의 신호탄은 삼성이 쏘아 올렸다. 삼성그룹의 지주사 역할을 하는 삼성물산은 이날 이사회를 통해 보통주 2471만 899주(13.2%), 우선주 15만 9835주(9.8%)를 5년 내 전량 소각한다고 밝혔다. 약 3조 원 규모다.

최남곤 유안타증권 연구원은 “삼성이 하면 국내 증시와 재계에서 ‘스탠더드(기준)’가 되고 기업들 역시 영향을 받는다” 면서 “다른 지주사의 주주환원 변화 움직임을 주목해야 하며 올해는 지주사 투자가 답”이라고 설명했다.

국내 주요 지주사들에 대한 저평가 요소들이 제도적·환경적으로 바뀌고 있는 것도 호재가 될 수 있다는 분석이 나온다. NH투자증권이 지난달 출시한 ‘2023년 산업전망’ 자료를 보면 올해 말 지주회사 설립 시 과세특례 일몰이 도래한다. 하지만 현대차그룹을 제외한 국내 대부분 기업은 2021년 말 예고됐던 일몰에 맞춰 지주회사 전환을 마무리했다.

공정거래법 개정으로 지주사가 기업형 벤처캐피털(CVC)을 보유하게 된 것도 긍정적이다. GS·CJ·동원 등은 이미 CVC를 설립했다. 지주회사는 사업 포트폴리오 조율뿐 아니라 CVC 투자 성과에 따른 몸값 상승도 예상된다. 이와 함께 물적분할 자회사의 상장에 대한 규제가 시작돼 주주가치 훼손 사례가 줄고 환경·사회·지배구조(ESG) 공시 강화에 발맞춰 자발적으로 지배구조의 핵심인 이사회의 전문성 및 독립성 강화와 같은 지배구조의 질적 개선도 실행 중이다. 연기금들의 책임투자 강화 움직임도 호재로 평가 받는다. 국민연금은 ESG 투자 비중을 2020년 말 4%에서 지난해 말 기준 50%로 끌어올리겠다고 밝힌 바 있다.

지주사의 차별화된 배당성향 역시 빼놓을 수 없다. 지난 2년간(2019~2021년) 지주사의 배당성향은 44.2%였다. CJ(81%), 한화(53.1%), 삼성물산(36.1%) 순이었다. SK나 LG 등은 신사업으로 출범한 다양한 자회사들이 중장기 배당성향 목표를 확대, 지주사의 배당 수입이 증가하는 점도 긍정적이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

theone@sedaily.com

theone@sedaily.com