|

|

# 서울시 강남구에 사는 100억원대 자산가 조성규(53ㆍ가명)씨는 최근 증권사로부터 이상한 제안을 받았다. "신용거래융자 한도를 높여줄 테니 투자하라"는 게 핵심. 그는 좋은 기회라는 생각에 신용거래융자를 고민했으나 결국 생각을 접었다. 신용거래융자 기간이 길어질수록 이자율이 높아지는 구조상 자칫 빚을 내 투자했다가는 손실 위험만 커질 수 있다는 이유에서다.

그는 "신용거래융자의 경우 최초 6~7%였던 이자율이 이후 8~12%까지 높아지는 구조"라며 "말 그대로 재주는 곰(투자자)이 부리고 수익은 왕서방(증권사)이 챙기고 있다"고 말했다.

빚을 내 주식에 투자하는 신용거래융자를 두고 '갑(증권사)'의 횡포가 만연하다는 지적이 일고 있다. 돈자루를 쥔 증권사들이 신용거래융자 기간에 따라 개인투자자들에게 높은 이자를 부과하고 있기 때문이다. 특히 이들 증권사가 겉으로는 장기투자를 외치면서 속으로는 사실상 고(高)금리 장사로 개미투자자들의 단타매매를 부추기고 있어 도덕적 해이에 빠진 게 아니냐는 비판마저 일고 있다.

◇융자 기간 길수록 이자율 올라가는 이상한 구조=13일 금융투자협회에 따르면 신용거래융자 서비스를 실시 중인 국내 38개 증권사 가운데 34곳이 기간이 길어질수록 높은 이자율을 투자자에게 부과하고 있다. 최초 15일 6~7%가량인 이자율을 신용거래융자 기간이 16~30일, 30~60일, 61~90일 등 늘어나는 데 따라 8~12%까지 높이는 방식이다. 신용거래융자 기간이 늘어나도 이자율을 높이지 않는 증권사는 KB투자증권ㆍKTB투자증권ㆍ아이엠투자증권ㆍ키움증권 등 단 4곳에 불과했다.

특히 개인투자자에게 불리한 소급법에 따라 신용거래융자 이자를 부과하는 증권사가 전체 38개사 가운데 19곳에 달했다. 소급법이란 신용거래융자 기간이 길어질수록 높아진 이자율을 전체 대출 기간에 적용해 이자를 부과하는 방식이다. 예를 들어 1~15일은 7%, 16~30일은 8% 이자율을 적용하는 증권사에서 30일간 대출을 받을 경우 투자자는 전체 30일간 8%의 이자를 내야 된다. 반대로 구간마다 이자율을 달리 적용, 투자자 이자 부담이 상대적으로 낮은 채차법을 적용한 곳은 18곳이었다.

증권가의 한 관계자는 "증권사의 경우 각 사마다 내부 시뮬레이션으로 금리구조를 결정한다"며 "기간이 길어질수록 이자율을 높여 수익률을 극대화 할것이냐, 아니면 이자율을 낮춰 고객 수를 늘릴 것이냐의 문제"라고 설명했다. 이어 "증권사들은 주로 증권금융에서 신용거래융자 자금을 조달하는데 금리는 3% 초반 수준"이라며 "3%대 초반의 금리로 조달한 자금으로 13%까지 이자를 부과하는 등 사실상 폭리를 취하고 있는 것"이라고 말했다.

금융감독원 측 관계자는 "증권사 신용거래융자 이자율을 규제할 경우 공정거래법상 '담합'에 해당할 수 있어 업계 자율에 맡기고 있다"며 "다만 대다수 증권사들이 소급법을 적용하고 있다는 측면에서 신용거래융자 이자율이 투자자에게 다소 불리하다는 의견이 있는 게 사실"이라고 밝혔다.

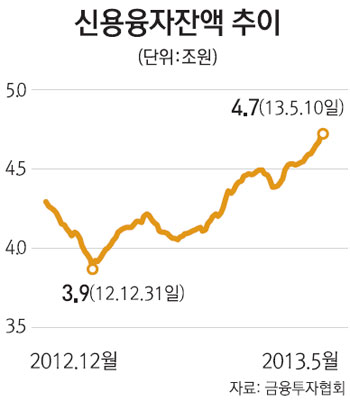

◇신용거래융자 잔액 껑충…투자자 위험도 급증=문제는 올 들어 신용거래융자 잔액이 크게 늘면서 투자자들이 이자율은 물론 반대매매에 다른 투자 위험에 고스란히 노출돼 있다는 점이다. 10일 기준 신용거래융자 잔액은 4조7,490억6,300만원으로 올 들어서만 8,685억3,300만원 늘었다. 늘어난 신용거래융자 잔액 가운데 절반(4,957억8,200만원)이 코스닥시장이다. 이에 따라 코스닥시장 신용거래융자 잔액은 역대 최고치(2조1,844억4,100만원)을 기록 중이다.

특히 금융 당국이 증권사 영업 활성화 방안 가운데 하나로 신용거래융자 규제 완화를 들고 나오면서 '불난 데 기름을 붓는 격'이라는 비판마저 나오고 있다. 최근 코스닥시장 활황 등으로 신용거래융자가 크게 늘어나고 있는 상황에서 금융 당국이 증권사 영업 활성화에 집중한 나머지 투자자 보호에 소홀한 게 아니냐는 얘기다. 금융위원회는 7일 지난해 정치테마주 등 투기 과열 우려로 5조1,000억원 아래로 한시적으로 제한한 신용거래융자 잔액 한도 규제를 없앴다고 밝힌 바 있다. 이에 따라 신용거래융자 제한선은 기존 전체 증권사 자기자본의 40%(온라인 증권사 70%)로 바뀌었다.

금융투자업계의 한 관계자는 "신용거래융자는 이자율 수익뿐 아니라 거래를 통한 수수료 수익도 얻을 수 있어 증권사 입장에서는 일석이조의 효과를 누릴 수 있는 시장"이라며 "특히 증권사들 간의 경쟁으로 거래 수수료가 손익분기점 수준까지 낮아진 상황에서 신용거래융자 이자율 수익은 증권사 수익을 보전하는 창구 역할을 한다"고 귀띔했다. 이어 "보증금 45%, 주식담보비율 140% 등 안전장치가 있다고는 하나 이자율은 여기에 포함되지 않았다"며 "증시가 급락할 경우 신용거래융자에 따른 이자와 반대매매 등 어려움에 처할 수 있다는 점을 잊지 말아야 한다"고 덧붙였다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >