|

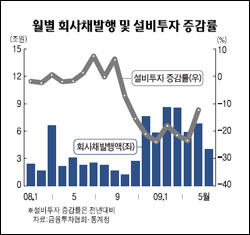

SetSectionName(); 하반기 회사채 시장 위축될듯 우량사 이미 대거 발행 '실탄확보'… 자금수요 줄어비우량사는 부실우려 여전 '왕따 신세' 지속 가능성 최수문 기자 chsm@sed.co.kr ImageView('','GisaImgNum_1','default','260'); 상당수 우량기업들이 상반기 중 이미 회사채 발행을 통해 자금을 확보해둔 반면 비우량기업들이 발행하는 회사채는 여전히 시장에서 외면당하고 있어 회사채 발행시장이 위축될 것으로 보인다. 3일 금융투자협회에 따르면 지난 6월 회사채 발행액수는 3조7,508억원으로 5월보다 2조6,000억원가량 줄었다. 회사채 발행 규모는 2월 8조1,262억원을 고점으로 점차 줄어드는 추세다. 올 상반기 중 회사채 발행액은 총 37조4,570억원으로 지난해 상반기(17조2,370억원)의 두 배를 넘어섰다. 급격한 경기침체 여파로 설비투자 규모가 전년에 비해 30%까지 줄어들었지만 회사채 발행 규모는 오히려 늘어났다. 전문가들은 이 같은 회사채 발행 증가는 기업들이 불확실성에 대비해 선제적으로 자금 확보에 나선 결과라고 분석하고 있다. 경기침체가 이어질 경우 자금조달에 어려움이 있을 것으로 보고 미리 대응에 들어갔다는 얘기다. 이미 상반기 중 넉넉히 실탄을 마련한 만큼 하반기에는 기업들의 자금수요가 줄어들면서 회사채시장도 위축될 것으로 전망된다. 최석원 삼성증권 채권파트장은 “이미 유동성 확보가 이뤄졌고 투자지출이 제한돼 추가적인 자본조달 유인은 크지 않다”며 “구조조정이 여전히 진행되고 있고 경기전망도 불확실한 상황이라 당장 큰 폭으로 신규투자를 늘리기도 어렵다”고 말했다. 과거 IMF 외환위기 때도 이런 현상이 나타났다. 1998년 불황으로 설비투자가 50%까지 감소했음에도 회사채 발행실적은 월 7조~8조원에 달했다. 그러나 1999년 경기가 상승세로 접어들면서 회사채 발행 규모는 월 1조원대 미만으로 떨어졌다. 한편 비우량기업들이 회사채시장에서 외면당하는 현상은 하반기에도 그대로 이어질 것으로 보인다. 경기침체 장기화에 따른 한계 기업들의 부실우려가 높은 상황이라 비우량 등급 회사채에 대한 투자수요는 좀처럼 찾아보기 어렵기 때문이다. 비우량 등급인 3년 만기 BBB-급 회사채 스프레드(3년물 국채 금리와의 차이)는 이날 7.35%포인트로 리먼브러더스 파산 직전인 지난해 8월(4.23%포인트)의 두 배에 육박할 정도로 비우량 회사채는 ‘왕따’ 신세를 면하지 못하고 있다. 반면 AA-급 스프레드는 1.28%포인트로 지난해 8월(1.34%포인트) 수준 아래로 떨어졌다. 신동준 금융투자협회 채권시장팀은 “경기가 회복되고 투자자들이 리스크를 떠안을 수 있어야 비우량 등급 회사채에 대한 수요가 생기는데 이를 위해서는 구조조정과 경기회복이 선행돼야 한다”고 말했다. 혼자 웃는 김대리~알고보니[2585+무선인터넷키]

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >