|

하반기 기업공개(IPO) 시장 '최대어'인 LIG넥스원 주가가 상장 초 부진을 딛고 급등하면서 상장 대표 주관사인 NH투자증권의 적극적인 'AS'에 금융투자업계가 주목하고 있다. NH투자증권은 실사·공모가 산출 등 주관사 본연의 업무를 넘어 상장 이후에도 국내외 기관투자가를 접촉하며 주식 세일즈에 나서 IPO의 지평을 넓혔다는 평가를 받고 있다.

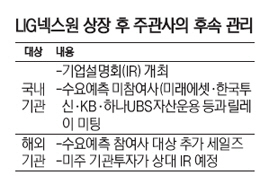

22일 투자은행(IB)업계에 따르면 LIG넥스원과 상장 대표 주관사인 NH투자증권은 조만간 미주 지역 기관투자가를 대상으로 이르면 다음달 기업설명회(IR)를 개최할 계획이다. 앞서 LIG넥스원은 올해 두 차례에 걸쳐 홍콩과 싱가포르 등지에서 해외 IR를 개최한 바 있다. LIG넥스원의 한 관계자는 "세계 방산시장의 중심인 미주 IR는 해외 인지도 향상과 제품 홍보, 투자자 유치에 상당한 효과를 거둘 것으로 본다"고 강조했다.

NH투자증권은 해외뿐 아니라 국내에서도 상장 이후 LIG넥스원 '주가 관리'에 총력을 다하고 있다. 지난주 인수단 관계사여서 수요예측에 참여하지 못한 미래에셋·KB·하나UBS자산운용과 한국투신운용 등을 상대로 릴레이 마케팅을 진행했으며 지난 13일에는 NH투자증권 여의도 본사에서 국내 기관 대상 IR를 열기도 했다. 당초 40명 규모로 계획한 설명회에 80명 가까운 기관 관계자들이 몰려들며 성황을 이뤘다.

국내 최대 증권사가 IPO 주관 업무의 확장과 신인도 제고를 겨냥해 적극적 사후관리에 나선 효과는 LIG넥스원 주가로 입증되고 있다. LIG넥스원은 상장 첫날인 이달 2일 공모가(7만6,000원)를 밑돈 7만2,800원에 마감했지만 NH투자증권 홍콩법인이 싱가포르투자청(GIC), 모건스탠리자산운용(MSIM) 등 아시아 큰손들의 추가 매수세를 이끌어내면서 단숨에 공모가를 넘어섰다. 이어 NH투자증권이 국내 기관 세일즈를 본격화한 지난주부터 본격적인 반등에 나서며 8만3,000원대까지 상승했다. LIG넥스원 수익률은 최고가(종가 기준)를 기록한 15일 기준 수익률이 보름 만에 16%를 넘었다.

올 상반기 미래에셋생명을 비롯해 세미콘라이트·베셀·제너셈 등 공모가를 밑도는 새내기주가 속출하는 가운데 NH투자증권의 이 같은 적극적 사후관리는 IB업계에 적잖은 시사점을 주고 있다. 대형 자산운용사의 한 관계자는 "IPO의 본질인 공모가를 얼마나 적정하게 산출하는지도 중요하지만 최근에는 상장 이후 일시적인 이유나 문제로 주가가 내리막을 걸을 때 주관사가 폭넓은 자본시장 네트워크를 활용해 사후관리를 하는 것이 중요해졌다"며 "고객사인 상장기업은 본연의 가치를 시장에서 인정받을 수 있고 주관사는 고객 기업의 신뢰를 바탕으로 IB 영업기반을 넓히고 개인투자자의 지지도 얻을 수 있다"고 강조했다. /박준석기자 pjs@sed.co.kr

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >