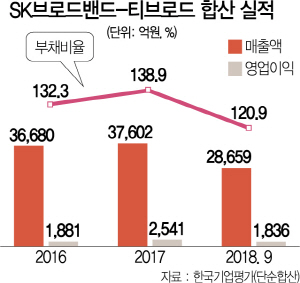

SK브로드밴드와 티브로드 합병법인 투자유치전이 미래에셋 프라이빗에쿼티(PE)와 대신증권PE의 대결로 압축되고 있다. 유료방송 시장에서 대형 인수합병(M&A) 1막이 끝나고 경쟁구도가 정리되면서 투자자는 안정적인 수익을 기대하고 있다.

5일 투자은행(IB) 업계에 따르면 크레디트스위스(CS)와 씨티글로벌마켓증권이 주관하는 SK브로드밴드와 티브로드 합병법인 투자유치는 미래에셋자산운용의 사모펀드운용조직인 미래에셋PE와 대신증권PE-스톤브릿지PE 컨소시엄이 각각 협상을 벌이고 있다. 투자 규모는 총 2,000억원으로 이들 외에 베인캐피탈·IMMPE·신영증권·메리츠종금증권 등도 투자를 검토했으나 관심이 떨어지는 분위기다.

SK텔레콤(017670)은 최근 티브로드의 최대주주인 태광그룹과 티브로드 인수를 위한 양해각서를 체결했다. SK텔레콤은 SK브로드밴드를 통해 합병법인 지분의 70%를 갖고 30%는 태광이 갖게 된다. 업계에서는 손실 방어 수단을 SK텔레콤과 조율하는 투자자가 최종 낙점될 것으로 보고 있다. 한 차례 구조조정이 일어난 유료방송 시장에서 높은 수익보다는 안정성을 위한 장치를 SK텔레콤으로부터 얼마나 보장받느냐가 관건이라는 얘기다.

손실 방어 수단은 합병법인이 일정 기간 내 실적 개선에 실패해 상장(IPO)을 통한 투자 회수 방안이 성사되지 않을 경우 필요하다.

관련기사

가장 유력한 방안은 SK텔레콤이 투자자 지분을 일정 수익률을 보장하며 되사주는 방식이다. 구체적으로 SK텔레콤이나 SK텔레콤이 지정하는 계열사가 해당 지분을 되사주거나 투자자가 SK텔레콤 측의 지분까지 외부에 동반 매도할 수 있는 권리를 갖되 SK텔레콤이 우선매수권을 갖는 방법 등이 가능하다. 이때 SK텔레콤이 연 환산 수익률을 얼마나 보장해줄지도 투자자 선정의 기준이 된다.

지난해 SK텔레콤은 e커머스 사업을 벌이는 11번가에 국민연금 등으로부터 투자 유치를 받으면서 상장으로 15%의 기대수익률을 제시하되 실패하면 3.5%의 수익률로 되사주는 계약을 맺었다. 투자자는 최악의 경우에도 대출금리 정도를 보장받는 셈이다.

상장을 하더라도 투자자는 공모가 등 상장조건을 협의할 수 있다. 상장 직후 구주를 팔아야 하는 투자자는 공모가의 범위가 높기를 원하는 반면 SK텔레콤은 너무 높은 공모가를 부담스러워하기 때문이다.

업계에서는 미래에셋 PE가 투자 이후 미래에셋대우를 통한 합병법인의 IPO 주관사 선정까지 기대할 것으로 내다봤다. 보장 수익률은 대신PE 보다 낮게 제안하는 대신 IPO 주관사 선정을 요구할 경우 협상에서 불리할 수 있다는 분석이다.

/임세원기자 why@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

why@sedaily.com

why@sedaily.com