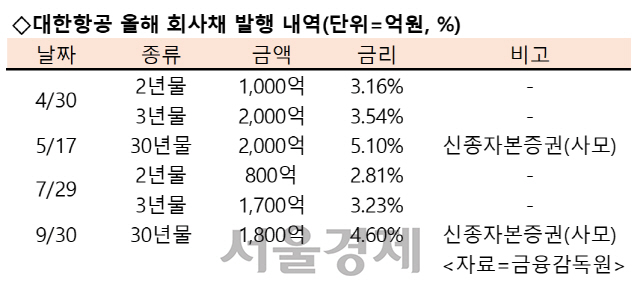

대한항공(003490)(BBB+, 안정적)이 최대 2,000억 규모의 회사채를 다음 달 추가 발행한다. 연말을 앞두고 비우량등급 회사채에 대한 투자심리가 위축되면서 안정적으로 자금을 조달하기 위해 다소 높은 수준의 금리가 제시될 것으로 예상된다.

22일 투자은행(IB) 업계에 따르면 대한항공은 다음 달 6일 1,500억~2,000억원 규모의 공모채를 발행한다. 주관사는 KB증권, 미래에셋대우, 키움증권, SK증권, 삼성증권 등 5곳이다. 수요예측은 이달 25일이다.

시장에서는 연말을 앞두고 비우량등급 회사채에 대한 투자심리가 약화된 가운데 BBB+등급인 대한항공이 목표 발행액을 모을 수 있을지 관심이 주목된다. 대한항공은 지난 7월에도 2,500억원 규모 회사채를 발행하려고 계획했으나 기관투자자들을 대상으로 한 수요예측에서 600억~700억원의 자금을 끌어모으는데 그쳤다.

이같은 미매각은 올해 회사채 발행 시장이 활기를 띠면서 기관투자자들에게 금리 대비 투자 매력도가 떨어진 탓이다. 대한항공과 같은 BBB+등급의 민간평가사 평균 금리는 3년물 기준 5.24%지만 대한항공의 개별 평균 금리는 3.36% 수준에 불과하다. 비우량등급 채권 가운데서도 ‘국적 항공사’라는 특성상 리테일 수요가 건재하기 때문이다. IB업계의 한 관계자는 “연말을 앞두고 투자심리가 위축된 상황에서 A급 이하 비우량 회사채는 금리에 따라 희비가 엇갈리는 모양새”라며 ”특히 최근 수요예측에서 미달한 롯데건설, 군장에너지처럼 대한항공도 개별민평금리가 등급민평금리보다 낮아 조달이 어려울 가능성이 있다“고 분석했다.

대한항공은 투자자를 끌어모으기 위해 개별 민평 금리 대비 30bp(1bp=0.01%p)를 웃도는 희망 금리 밴드를 제시한 것으로 전해졌다. 이제까지 회사채 발행 시 금리를 최대한으로 낮추면서 조달 비용을 줄이는데 주력했던 것과 달리 연말을 앞두고 안정적으로 자금을 모으는 것에 집중하겠다는 의도로 풀이된다. 또다른 IB업계 관계자는 ”BBB+급 가운데선 대한항공이 인지도가 가장 높다“며 ”일정 금리가 확보된다면 수요는 문제 없을 것“이라고 내다봤다.

/김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mkkim@sedaily.com

mkkim@sedaily.com