엘비루셈이 이번 주(6월 2~3일) 나홀로 기업공개(IPO) 청약에 나선다. 디스플레이용 시스템반도체 후공정을 전문으로 하는 회사다. 실적 개선세를 앞세워 공모가 기준 약 3,400억 원의 기업가치를 제시했다. 반도체 슈퍼사이클의 수혜를 볼 것으로 예상되지만 높은 매출처 편중은 부담이다. 엘비루셈의 사업 내용, 실적, 기업가치 산정 내용, 투자위험요소, 주식 유통 현황 등을 종합적으로 검토해 본다.

① 반도체 슈퍼 사이클에 후공정 업체…실적 개선 예상

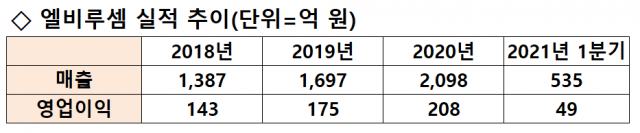

엘비루셈은 비메모리 반도체의 패키징을 주력으로 하는 회사다. 특히 디스플레이 구동 반도체(DDI) 후공정에 특화돼 있다. DDI는 모바일과 중대형 디스플레이를 구성하는 수많은 픽셀들의 구동에 필수적인 부품이다. 실적은 2018년 매출 1,387억 원, 영업이익 143억 원에서 지난해 매출 ,2098억 원, 영업이익 208억 원으로 개선됐다. 외형 성장과 함께 수익성도 챙겼다는 평가다. 올해 1분기 실적도 매출 535억 원, 영업이익 49억 원으로 개선세를 이어가고 있다.

엘비루셈이 내세우는 투자 포인트는 디스플레이용 반도체 수요가 지속적으로 늘고 있다는 점이다. 디스플레이 시장은 휴대폰, 노트북, TV 등 디지털 기기를 전방 사업으로 두고 있으며 차랑용 디스플레이와 사이니지 등으로 점차 응용분야가 늘어나고 있다. 디스플레이 패널에 대한 글로벌 수요는 2019년 약 32억 대에서 오는 2025년 약 36억 대까지 성장할 것으로 전망된다. 이에 따른 드라이버 IC의 수요도 2019년 약 73억 개에서 2025년 약 86억 개로 증가가 예상된다는 게 회사 측의 설명이다.

②공모가 상단 기준 몸 값 3,400억 원…근거는'엘비세미콘(061970)' ‘테스나(131970)’

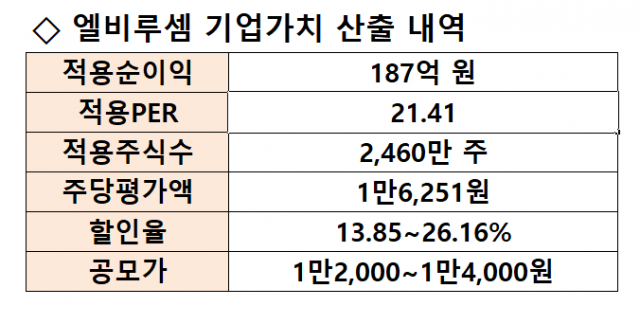

회사가 원하는 시가총액은 3,400억 원이다. 기업가치는 최근 1년 순이익 187억 원을 기준으로 책정했다. 187억 원에 21.41배의 주가수익비율(PER)을 적용한 뒤 13.85~26.16%의 공모주 할인율을 적용했다.

PER 21.41배의 근거는 무엇일까. 엘비루셈은 비슷한 사업을 벌이는 상장사를 찾아 PER를 구했다. 우선 반도체 후공정 사업을 주요 사업으로 관련 매출 비중이 50% 이상인 업체를 찾았고 이 중 2019년과 지난해 영업이익과 당기순이익을 낸 회사를 골라냈다. 여기서 끝난 건 아니다. 시가총액이 1,500억 원 이상인 회사, 그리고 비정상적으로 PER가 높은 회사를 제외했다. 최종적으로 비교 기준이 된 회사는 엘비세미콘과 테스나다. 이들의 PER 평균이 21.14배다.

③ 높은 매출 편중은 한계…실리콘웍스(108320) 매출 비중 80%

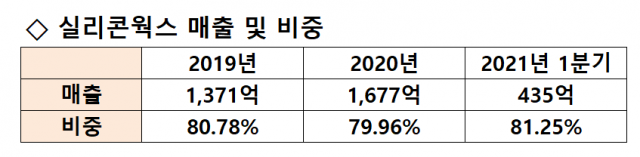

투자 위험 요소는 없을까. 실리콘웍스에 대한 매출 비중이 너무 높다는 점이 약점으로 꼽힌다. 2020년 기준 실리콘웍스에 대한 매출액은 1,677억 원. 매출 비중이 79.96%에 이른다. 올해 1분기 실리콘웍스 매출 비중은 더 높아졌다. 전체 매출 535억 원 중 무려 81.25%에 달하는 435억 원이 실리콘웍스에서 나온다. 실리콘웍스의 실적이 악화하면 덩달아 매출이 떨어질 수 있다는 의미다. 디스플레이 관련 공정 매출이 높은 점도 위험 요소다. 드라이버 IC 관련 매출이 2018년 94.7%에서 2019년과 2020년 각각 95.3%와 97.9%로 지속적으로 증가하고 있다.

물론 회사 측도 이 같은 우려를 알고 있다. 엘비루셈은 전력반도체 패키징 시장을 새로운 사업영역으로 개척한다는 계획이다. 공모를 통해 조달한 자금도 여기에 투입한다. 전력반도체는 전력을 더 효율적으로 사용해 배터리의 사용시간, 수명을 늘릴 수 있어 수요가 꾸준히 증가할 것으로 전망되는 분야다. 엘비루셈은 기술 차별화와 고객 다변화를 통해 전력반도체의 매출 비중을 점진적으로 늘린다는 전략을 세웠다.

④ 기존 주주들 “IPO 직후 지분 안판다”…유통 주식 비율 20% 수준

공모주 투자자들은 회사의 기업가치 뿐 아니라 유통 주식 비율에도 관심을 보인다. 장기적으로 기업가치에 주가가 수렴하겠지만 단기적으로는 주식 수급에 따라 주가가 결정되는 경우가 많기 때문이다. 예컨대 지난해 상장 이후 3거래일 연속 상한가를 기록한 SK바이오팜의 유통 비율은 13% 수준에 불과했다.

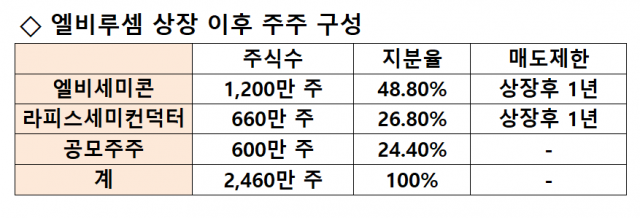

엘비루셈의 주주 구성은 엘비세미콘(공모 후 기준 지분율 48.8%)과 라피스 세미컨덕터(26.8%)로 단촐한 편이다. 그 덕에 상장 직후 유통 비율이 20% 수준에 불과하다. 여기에 엘비세미콘과 라피스 세미컨덕터가 모두 1년 동안 주식을 팔지 않기로 하면서 향후 1년 간 유통 되는 주식은 공모주주들 몫 뿐이다.

/김민석 기자 seok@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >