국내 증시의 투자 맥박이 느려지는 가운데 자기주식(자사주) 취득을 결정하는 상장사들이 늘고 있다. 주가에 상승 동력을 더하기 위해 자사주 매입 카드를 꺼내든 것이다. 하지만 전문가들은 대부분이 자사주 소각으로 이어지지 않으면서 실질적인 주가 부양 효과를 보지 못하는 경우가 많다고 지적한다.

30일 한국거래소에 따르면 최근 한 달 동안 자사주 취득 공시를 낸 회사는 23곳이었다. 지난해 같은 기간(5개사)에 비해 4배 이상 늘어난 것이다. 유가증권시장에서는 현대차(005380)가 5,000억 원 규모의 자사주를 매입하기로 했다. 지난 2005년(6,511억 원) 이후 16년 만에 최대 규모다. 한샘도 주주 가치 제고를 위해 600억 원 규모의 자사주를 취득하기로 했으며, 미래에셋벤처투자(100790)도 40억 원 규모의 자사주를 사들여 주가를 방어하기로 했다. 이외에도 네이버·탑엔지니어링(065130)·락앤락(115390) 등이 자사주 취득을 결정했다.

통상적으로 기업이 자사주를 매입하면 시중에 유통되는 주식 수가 줄어들기 때문에 주가 부양 효과가 있다고 본다. 또 자사주 취득은 회사 사정을 가장 잘 아는 기업이 매수 시점을 정했다는 점에서 일반 투자자들은 희소식으로 받아들인다. 메리츠화재(000060)는 잇따른 자사주 취득으로 주가 방어에 성공한 사례로 꼽힌다. 메리츠화재는 지난 25일 NH투자증권과 1,000억 원 규모의 자사주 취득 신탁계약을 체결했다. 올 들어 네 번째 자사주 취득 발표였다. 이에 연초 1만 4,000원대에 거래되던 메리츠화재의 주가가 이날 종가(3만 1,300원) 기준 123%가량 올랐다. 현대차도 자사주 매입을 발표하고서 2거래일 연속으로 상승 마감했다.

그러나 자사주 매입이 반드시 주가 상승이라는 공식으로 이어졌던 것은 아니다. 생각보다 효과가 미흡한 경우도 많았다. 지난달 1일 자사주 매입을 발표했던 힘스는 당시보다 주가가 6% 내렸고, 같은 달 2일 자사주 매입에 나섰던 디알젬도 주가가 오히려 내렸다. 증권 업계의 한 관계자는 “자사주 매입이 과도해지면 그만큼 기업의 투자 여력은 줄어들고, 결과적으론 기업의 미래 성장 가치를 훼손할 수 있다”고 말했다.

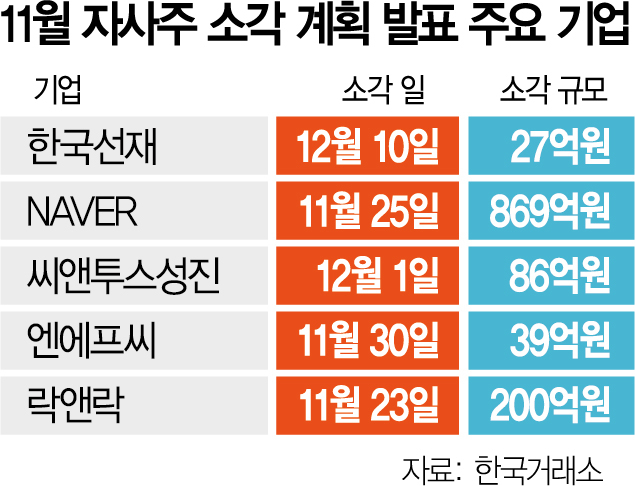

전문가들은 자사주 매입이 소각으로 이어져야 중장기적인 주가 부양 효과를 볼 수 있다고 지적한다. 11월 중 자사주 매입을 발표한 상장사 23곳 가운데 자사주 소각을 결정한 곳은 5곳으로 4분의 1 정도에 불과했다. 사들인 자사주를 아예 없애버리면 기업 가치는 그대로인데 발행 주식 수 자체가 감소하기 때문에 자사주 매입보다 주가 상승 효과가 더 크다는 평가를 받는다.

자사주 취득 결정이 내부자의 사적 이익 추구를 위한 수단으로 이용됐는지도 살펴봐야 한다. 내부자 지분이 높을수록 자사주 취득을 이용해 기업 통제권을 키우거나 의도적으로 주가 상승을 유발하고 이에 편승해 시세 차익을 얻고 증여 부담을 완화하는 등 사적 오용의 유인이 증가하기 때문이다.

김민기 자본시장연구원 연구위원은 “국내 상장사들은 자사주를 매입한 뒤 소각하지 않고 보유하거나 처분하는 경향이 있는데 사실 주주 가치 제고를 위해서라면 미국 등 해외처럼 소각으로 이어져야 한다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >