정부가 현행 ‘유산세’ 방식인 상속세 체계를 상속인이 물려받은 재산만큼 세금을 내는 ‘유산취득세’ 방식으로 전환하는 방안을 추진한다.

기획재정부는 14일 ‘상속세 유산 취득 과세 체계 도입을 위한 전문가 태스크포스(TF)’ 킥오프 회의를 개최했다고 밝혔다. 앞서 4일 유산취득세 도입을 위한 연구 용역을 발주한 정부는 용역 진행 과정에서 전문가 의견 수렴이 필요하다고 보고 대학교수와 세무사 등 전문가로 구성된 TF를 구성해 첫 회의를 진행한 것이다.

현재 우리나라 상속세는 1950년 상속세법이 만들어진 뒤 72년 동안 유산세 체계로 구성돼왔다. 가령 아버지가 남긴 100억 원 규모의 자산을 4명의 자녀가 똑같이 나눠 상속 받는다고 가정할 경우 유산세 체계하에서는 100억 원 전체에 일단 세금을 물린 뒤 남는 자산을 자녀들이 물려받게 된다.

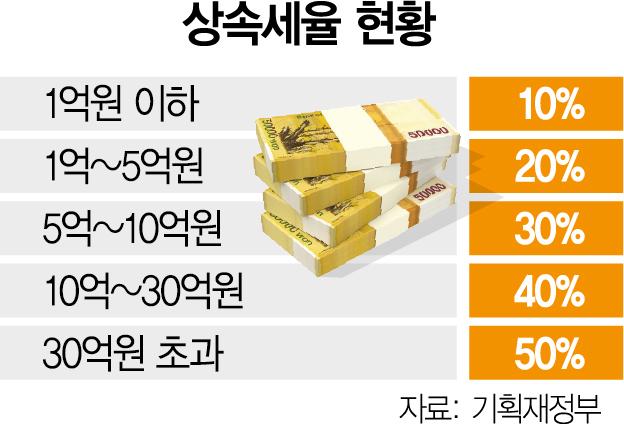

현행 상속세율이 △1억 원 이하 10% △1억 원 초과~5억 원 이하 20% △5억 원 초과~10억 원 이하 30% △10억 원 초과~30억 원 이하 40% △30억 원 초과 50%로 구성돼 있으므로 기본공제와 누진세 등을 무시하고 단순 계산할 경우 100억 원의 4분의 1인 25억 원을 물려받은 뒤 100억 원의 자산에 부과된 50억 원의 세금을 다시 4분의 1로 나눈 12억 5000만 원을 세금으로 납부해야 한다. 세무 업계의 한 관계자는 “물려받은 재산이 모두 현금이라면 세금 납부에 문제가 없겠지만 먄약 처분하기 어려운 재산을 물려받았다면 현금 흐름에 문제가 생길 수 있다”고 설명했다.

반면 유산취득세는 구조가 다르다. 일단 100억 원을 25억 원씩 나눠 물려받은 뒤 이 25억 원에 대해 자녀들이 세금을 내면 된다. 이 구간의 세율은 40%이므로 25억 원에 40%를 곱한 10억 원이 세금으로 나가는 셈이다. 결과적으로 15억 원이 수중에 남게 되므로 유산세일 때보다 세 부담이 줄어든다.

이재면 기재부 재산세제과장은 “현재 방식은 재산을 물려주는 사람 기준으로 세액이 결정돼 실제 상속인들의 세금 부담 능력(담세력)을 고려하지 못하는 단점이 있다”며 “경제협력개발기구(OECD) 23개국 중 19개국이 유산취득세 방식을 운영하고 있는 점도 고려해야 한다”고 설명했다.

정부는 향후 전문가 TF 회의를 주기적으로 개최하고 연구 용역 및 공청회 등을 거쳐 전환 여부를 최종 결정할 계획이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

squiz@sedaily.com

squiz@sedaily.com