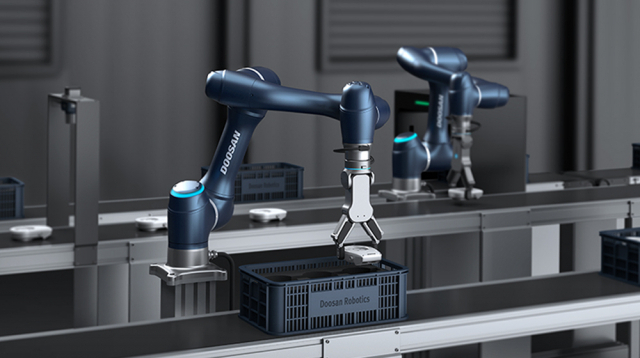

올 기업공개(IPO) 시장의 첫 번째 코스피 ‘대어(大魚)’인 두산로보틱스가 증권신고서를 제출하고 본격적인 공모 절차에 돌입했다.

두산로보틱스는 23일 금융위원회에 증권신고서를 제출하고 IPO를 통해 3402억~4212억 원(1620만 주)을 전액 신주 발행 형식으로 모집하겠다고 밝혔다. 희망 공모가 범위는 2만 1000~2만 6000원, 공모가 기준 시가총액은 1조 3612억~1조 6853억 원이다.

대표 주관사는 미래에셋증권(006800)과 한국투자증권이다. NH투자·KB증권, 외국계인 크레디트스위스(CS)는 공동 주관사를 맡았다. 국내 주관사를 통해 참여하는 기관투자가 대상 수요예측은 다음 달 11~15일 진행된다. 해외 주관사를 통할 기관투자가는 28일부터 다음 달 15일까지 수요예측에 참여할 수 있다.

두산로보틱스는 다음 달 19일 공모가를 확정한 뒤 21~22일 일반 청약을 거쳐 늦어도 10월 초 상장을 마무리할 예정이다. 키움·신영·하나·UBS증권도 인수사로 합류해 투자자들의 청약 편의성을 높였다.

두산로보틱스는 공모가 산출을 위해 총 4곳의 유사 기업(피어) 그룹을 선정해 38.31배의 주가수익비율(PER)을 적용했다. 국내 기업으로는 삼익THK(004380)·라온테크(232680), 해외 기업으로는 도쿄증권거래소에 상장된 화낙·야스카와전기가 피어 그룹에 포함됐다. 화낙과 야스카와전기는 두산로보틱스의 유력 경쟁사로 글로벌 협동로봇 시장에서 각각 점유율 2·7위를 차지하고 있다. 국내 기업인 레인보우로보틱스(277810)·뉴로메카(348340)는 상반기 영업적자를 기록해 피어 그룹에서 제외했다.

두산로보틱스가 전액 신주 발행 형식으로 공모 구조를 짜면서 상장일 유통 물량 비중은 24.77%로 낮게 형성됐다. 최대 주주인 두산(공모 후 지분율 68.19%)은 보유 지분 전량에 대해 상장일부터 1년 동안을 보호예수 기간으로 설정했다. 이 가운데 절반은 상장일부터 2년간 매각할 수 없다. 재무적투자자(FI)인 프랙시스캐피탈파트너스와 한국투자파트너스도 상장일부터 최소 1개월 이상 보유 지분을 팔지 않겠다고 약속했다.

두산로보틱스는 조달 자금 대부분을 글로벌 로봇 시장 선점에 필요한 핵심 기술 보유 업체 인수 자금으로 사용하겠다는 계획이다. 경기 수원 생산 공장 증설 자금, 신제품 개발을 위한 연구개발비로도 활용한다.

류정훈 두산로보틱스 대표는 “제조·푸드테크 등 협동 로봇 솔루션부터 소프트웨어 플랫폼까지 외형을 확대해 왔다”며 “이번 IPO로 협동로봇 하드웨어·소프트웨어를 더욱 고도화하는 선도 기업으로 자리매김할 것”이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

south@sedaily.com

south@sedaily.com