LG에너지솔루션이 기업공개(IPO)가 역대 최대 청약 증거금이 몰리면서 또 한번 IPO 역사를 새롭게 썼다.

LG엔솔 주식을 배정 받은 투자자들로서는 ‘따상(시초가가 공모가의 두 배에 형성된 두 상한가)’에 대한 기대감은 그 어느 때보다 높을 것이다.

청약 결과만 놓고 보면 따상이 기대된다는 관측이 높지만, 앞선 대어급 공모주의 사례와 국내 증시의 분위기를 감안하면 ‘낙관은 금물’이라는 분석도 만만치 않다.

‘114조·440만건’ IPO 신기록 쓴 LG엔솔

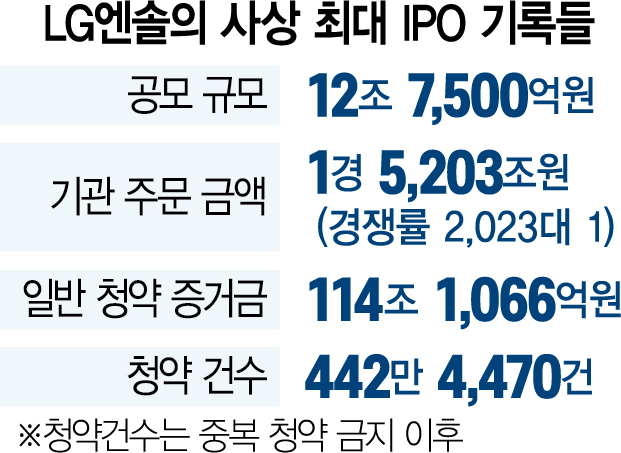

LG엔솔에 대한 기대감은 온 나라를 뒤흔들 돌풍 이상이다. 금융투자업계에 따르면 지난 18일부터 청약 마감일인 19일까지 양일간 증권사 7곳을 통해 모인 청약 증거금은 총 114조1,066억 원이다.

종전에 국내 IPO 증거금 규모 1위를 기록한 지난해 4월 SKIET(81조 원)를 넘어선 액수다. 사상 첫 ‘100조 증거금’을 모았다.

청약건수도 442만4,470건으로 중복 청약이 금지된 이후 역대 최다 기록을 갈아 치웠다.

중복 청약 금지 후 가장 청약 건수가 많았던 카카오뱅크(186만 건)의 두 배를 넘는 규모다.

주가 상승 공모가 대비 75% 안팎…첫 날 종가 51만 원~53만 원

LG엔솔이 첫 거래일에 공모가(30만 원)의 2배인 60만 원에 시초가가 형성한 후 30% 더 오를 경우 주가는 최고 78만원을 기록한다.

따상에 성공할 경우 주당 48만원의 차익을 올릴 수 있는 셈이다.

그러나 증권가에선 LG엔솔의 주가 상승 여력을 75% 내외 전망에 무게 중심을 두고 있다.

가장 명료한 근거로 지난해 대형주 상장 당일 평균 종가를 제시하고 있다.

작년 IPO 시장은 공모가 대비 평균 78% 상승했다.

LG엔솔 당일 상장 종가를 53만원으로 예측하는 분석도 많은 이유다.

따라서 75%의 상승 기준으로, 3%오르거나 내릴 경우를 고려해 51만 원~53만 원으로 예상할 수 있다.

황성현 유진투자증권 연구원은 “목표주가 52만원에 따라 목표 시가총액은 122조원으로 예상한다”며 “상장 후 제한적인 유통물량을 감안하면 최근 발표한 배터리 공장 증설이 대부분 마무리되는 2025년의 기대감이 상장 후 주가에 빠르게 반영될 것으로 보인다”고 했다.

카카오뱅크 첫날 주가는 어땠나?

카카오뱅크는 3만9,000원에 시작해 상장 첫 거래일 장시작 전에 7만8,000원 대에 매물대가 형성되면서 따상 가능성이 점쳐졌다.

장시작 바로 직전에 매수 매물대가 싹 빠지면서 5만3,700원에 시초가 시작을 했다

시작하자마자 5만1,000원까지 매도가 몰리면서, 놀란 개미들이 이 때 엄청 물량을 던졌다.

매도와 매수가 지속하다 20분 이후 시초가가 5만3,700원으로 양전(주가가 음봉에서 양봉으로 전환·파란색에서 빨간색으로 바뀌면서 주가 상승)하면서 그대로 상승세를 탔다.

첫 날 6만8,900원 상한가로 마감했다.

그 다음 날도 인터넷뱅크에 대한 기대감에 주가는 천장을 향해 치솟으며 주가는 9만4,000원을 넘어섰다.

당시 대부분의 증권가 전문가는 적정가를 5만 원에서 5만5,000원을 내다봤다.

일부는 6만 원 전망을 얘기했지만, 주가가 7만원 뚫을 것이라는 예측은 전혀 없었다.

‘따상’ 가능성을 높게 보는 이유는

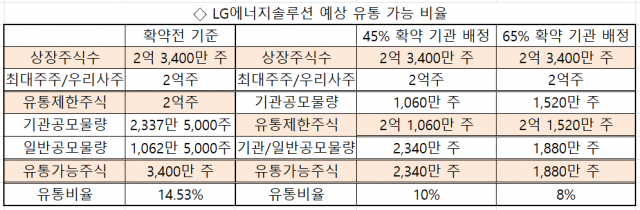

카뱅 보다 유통 물량이 적다는 점이다. 카뱅 22.55%, LG엔솔은 8.8%다.

다만 기관들의 의무확약보유비율이 카뱅 보다는 작지만, 공모 유통량은 매우 낮다는 것은 분명 따상의 가능성을 높이는 요인이다.

유통 물량이 낮지만 유통 가능 금액은 LG엔솔이 카뱅 보다는 많다는 것은 변수지만 큰 변수는 아니라는 것.

카뱅은 첫 거래일에 4조 원 가량으로 LG엔솔은 6조 원이 유통 가능 금액이다.

주가 시총 2~3위 자리를 다투는 덩치 큰 종목이라 규모가 클 수 밖에 없어 크게 고려해야 할 요인이 아니라는 분석이다.

이경수 하나금융투자 연구원은 “지난해 대형 IPO 종목의 공모가 대비 상장 당일 종가는 평균적으로 78%로 이 수준으로 종가가 형성된다고 했을 때 LG엔솔의 종가는 53만4,000원으로 이 정도 성적표만 거둬도 시총은 125조 원 수준”이라고 했다.

상승 여력만 놓고 보면 종가가 ‘따블’로 끝나도 성공적?

전문가들 다수는 LG엔솔의 시총을 100조 원~120조 원으로 보고 있다.

공모가 기준 시총은 70조 원으로 예상 시총이 100조 원~120조 원이면 주가는 42만 원에서 51만 원 구간에 형성된다는 얘기다.

시총만 놓고 보면 시초가가 공모가의 2배는 아닌 셈이다.

그러나 시초가가 높아 첫날 상한가를 찍는다면 최대 66만 원 초반대에 거래를 마감할 수 있다.

투자자 입장에서는 100% 이상의 수익률을 거두는 셈이다.

한승재 DB금융투자 연구원은 “LG에너지솔루션의 공모가는 CATL에 비해 47% 할인된 수준으로 상장 이후 빠른 주가 오름세를 기대할 수 있다”고 했다.

절대 따상이 불가능한 이유 세 가지

시총 형성에 대한 전망에서 가장 주목해야 할 점은 전기차 배터리 시장에서 LG엔솔의 위상이다.

세계 1위 전기차 배터리 업체는 중국의 CATL(닝더스다이)로 시장점유율이 32%에 달한다.

시총은 249조 원이다. 이어 LG엔솔이 점유율 22%로 2위에 차지하고 있다.

LG엔솔이 따상이 된다면 단순에 182조 원에 달한다.

점유율 10% 이상이 차이를 고려하면 시총이 너무 높다는 지적이다.

국내 증시 상황이 어둡기 점도 발목을 잡는 이유다.

21일 코스피는 전 거래일보다 28.39포인트(0.99%) 내린 2,834.29에 마감했다.

이는 종가 기준으로 2020년 12월 29일(2,820.51) 이후 가장 낮은 수준이다.

지난해 5월 유가증권시장에 상장한 SKIET는 청약 당시 증시 상황이 좋지 않았지만 역대 최대 증거금을 모으는 등 흥행에 성공했다.

하지만 상장 당일은 따상은커녕 시초가 보다 무려 26.43% 하락 마감했다.

공모주 시장에서 좋은 성적을 거뒀더라도 상장 후 결과까지 긍정적으로 담보하기는 힘들다는 뜻이다.

또 전문가들 대부분의 전망처럼 LG엔솔의 시총이 100조 원대로 형성되면, 단기에 엄청난 자금이 한쪽으로 쏠리게 된다면 다른 코스피 종목의 유동성이 높아질 우려도 무시할 수 없는 변수다.

금융투자업계 관계자는 “LG엔솔은 상장 직후 유통물량이 적어 따상 조건을 갖췄다”며 “다만 상장 6개월 후에는 모회사인 LG화학의 영향으로 주가가 요동칠 가능성이 있다”고 했다.

6개월 후 대량 물량 쏟아져…장기냐 단기냐 판단 기준 필요

한편 전문가들은 LG엔솔을 장기 관점으로 볼지, 단기 관점으로 볼지 여부에 대한 판단기준으로 의무보유기간 물량이 6개월 이후 나온단 점을 뽑았다.

LG엔솔의 최대주주인 LG화학(상장 후 지분 81.84%)의 의무보유기간 6개월이다.

6개월 이후 대량의 매도 물량이 쏟아져 나올 가능성이 높아 장기 또는 단기 보유에 대한 판단 변수로 고려할 필요가 있다는 분석이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

hhlee@sedaily.com

hhlee@sedaily.com