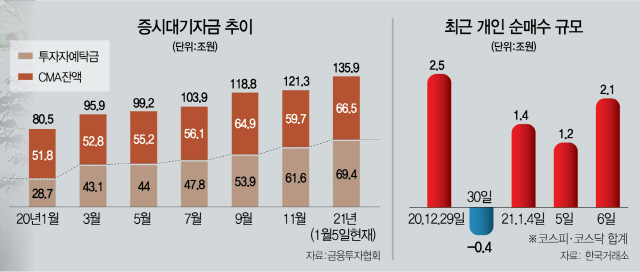

지난해 붕괴된 코스피를 끌어올린 주역인 개인 투자자가 또 한번 주춧돌 역할을 하며 코스피지수가 6일 장중 3,000이라는 미지의 세계에 도달했다. ‘나만 수익에서 소외된 것 아니냐’는 불안이 촉발한 ‘패닉 바잉’과 머니무브 현상의 지속으로 증시는 투자자로 문전성시를 이루고 있다. 주가가 펀더멘털을 이탈했다는 우려가 제기되지만 개인이 수급을 받쳐주면서 하방 압력은 제한될 것이라는 전망이 우세하다. 다만 터지기 전까지 버블임을 알 수 없기 때문에 10% 이상 조정 가능성을 염두에 둘 필요가 있다는 경계의 목소리도 나온다.

개인 역대급 순매수에 코스피 장중 3,000 터치 |

개인의 견조한 수급…밸류에이션 지표 상향 |

코스피의 거침없는 급등에 버블 논란도 점화 중이다. 시장 과열 여부를 가늠할 수 있는 12개월 선행 주가수익비율(PER)은 14배 수준으로 역사적 고점인 13배를 훌쩍 넘겼다.

전통적 관점에서 코스피가 단기 과열된 것은 맞지만 개인이 탄탄하게 수급을 뒷받침하면서 큰 폭의 조정 가능성은 희박하다는 게 증권 업계의 대체적인 시각이다. 올해 상장사의 가파른 실적 개선세가 예상됨에도 2018년만큼은 아니라는 데 의견이 모이지만 저금리로 주식에 대한 투자자의 기대수익률(COE)이 낮아지면서 코스피에 적용되는 밸류에이션 지표가 상향되고 있다는 분석이다. 주가순자산비율(PBR)은 자기자본이익률(ROE)과 COE의 함수인데 적금 이자보다 수익만 좋다면 기꺼이 높은 위험을 감수하는 투자자가 증시에 잇따르면서 PBR이 상향될 것이라는 논리다. 이효석 SK증권 연구원은 “실적에 집중하면 버블 우려가 나오지만 최근 COE 반영한 PBR 1.37배를 적용하면 코스피는 3,500도 찍을 수 있다”고 전망했다.

과거 잣대에서 고평가 단정은 섣불러 |

경기개선 기대 선반영…최대 20% 조정 가능 |

시장에 대한 논평을 꺼리는 금융 당국이 새해 벽두부터 증시 과열론에 불을 지필 정도로 펀더멘털과 주가의 괴리가 확대된 점은 되짚어볼 필요가 있다는 지적이다. 전일 한국은행은 금융과 실물 간 괴리가 확대되면서 조그마한 충격에도 증시가 크게 흔들릴 위험이 있다고 경고했다.

대세 강세장 속 외면받고 있지만 증권 업계 밖에서는 거품에 대한 경고도 나온다. 김영익 서강대 경제대학원 교수에 따르면 코스피는 일평균 수출 대금, 명목 국가총생산(GDP)과 상관계수가 높은데 이 토대에서 살피면 지난해 말 주가는 10~20% 이상 고평가됐다는 계산이 나온다. 김 교수는 실물과 주가 간 격차가 큰 현 상태가 유지되면 대외 충격에 코스피가 최대 20% 밀릴 수 있으며 그 시기를 2·4분기께로 예상했다. 김학균 신영증권 센터장은 “버블인지 여부를 두고 논란이 있지만 저평가 상태는 아니다”라며 “경기 개선에 대한 기대는 이미 증시에 반영된 상태이며 향후 글로벌 금리 상승이 관전 포인트가 될 것”이라고 전망했다. 이외 오는 3월 공매도 재개, 한계 기업의 대출 연장 여부 등이 향후 변수로 지목된다.

/이승배·이완기·신한나기자 bae@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

bae@sedaily.com

bae@sedaily.com